Mira el yuan

Resumen

- China no puede hacer lo que necesita hacer monetaria y económicamente sin que el yuan se debilite.

- La economía de China necesitará, y probablemente ya necesite, tipos más bajos dado el efecto que tiene el mercado inmobiliario sobre el crecimiento.

- También necesitará algún tipo de programa de tipo QE o, como mínimo, una impresión significativa de RMB para recapitular los bancos chinos. Esto impulsaría la tasa USD / CNH.

- Este debilitamiento del yuan permite que las exportaciones se recuperen durante la fase de ajuste de reequilibrio de la economía hacia el consumidor en lugar de la industria y la construcción.

- La flexibilización de la política en China no es un riesgo por casualidad, ya que lo sería en respuesta a una recesión importante y, en mi opinión, a un aterrizaje forzoso. Persistirán las afirmaciones de japonificación a largo plazo sobre China.

- Esta idea se discutió con más profundidad con miembros de mi comunidad privada de inversiones, Tri-Macro Research. Aprende más "

MicroPixieStock / iStock a través de Getty Images

Este artículo fue publicado originalmente el 22/10/21 bajo Tri-Macro Research, un servicio de suscripción de Seeking Alpha Marketplace. Se han realizado ligeras adiciones al artículo para reflejar los cambios macroeconómicos durante el período transcurrido desde entonces.

Según Bloomberg :

Las autoridades deben impulsar la demanda interna, incluidos el consumo y la inversión, para contrarrestar la caída de la propiedad y cualquier desaceleración de las exportaciones, escribieron Zhang Bin y Zhu He, becarios de investigación del China Finance 40 Forum, en un artículo el lunes.

Un objetivo de crecimiento económico del 5% en 2022 no es alto considerando el impacto negativo de los controles de virus en las actividades económicas, escribieron. Sin embargo, incluso lograr el 5% sería un desafío si la demanda interna no mejora, dijeron .

La deuda combinada de las empresas y los residentes chinos ha subido a 210 billones de yuanes (33 billones de dólares), y recortar las tasas de interés puede reducir significativamente la carga de la deuda, dijeron los autores. El índice de apalancamiento, que es la deuda total en comparación con el producto interno bruto, no debería ser una restricción para las políticas macroeconómicas, ya que todavía hay mucho espacio para usar las políticas fiscales y monetarias, dijeron.

Fuente: Bloomberg.

Fuente: Bloomberg.

Según el experto en China, Michael Pettis :

Si Beijing es realmente capaz de cambiar masivamente la inversión inmobiliaria de apartamentos de lujo vacíos a viviendas asequibles para los pobres, tomará lo que, en mi opinión, sería el paso más eficaz que puede dar para reequilibrar la economía.

Esto no está exento de riesgos, por supuesto, uno de los cuales es el de hacer estallar la burbuja inmobiliaria, con todos los problemas políticos y financieros que ello conlleva, pero después de alentar la burbuja inmobiliaria más grande del mundo en 40 años, al menos no empeorará.

Lo que creo que muchos analistas pasan por alto es que si bien las políticas "correctas" son aquellas que evitan que los costos de ajuste empeoren, no eliminan los costos de ajuste que ya se han acumulado después de tantos años de inversiones improductivas y profundos desequilibrios. Para centrarse en un solo sector, por ejemplo, el precio de los bienes raíces en China es probablemente 2-3 veces más alto de lo que puede justificarse económicamente, lo que implica que hay 200-230 billones de yuanes de riqueza ficticia garantizando préstamos y apuntalando el gasto. "

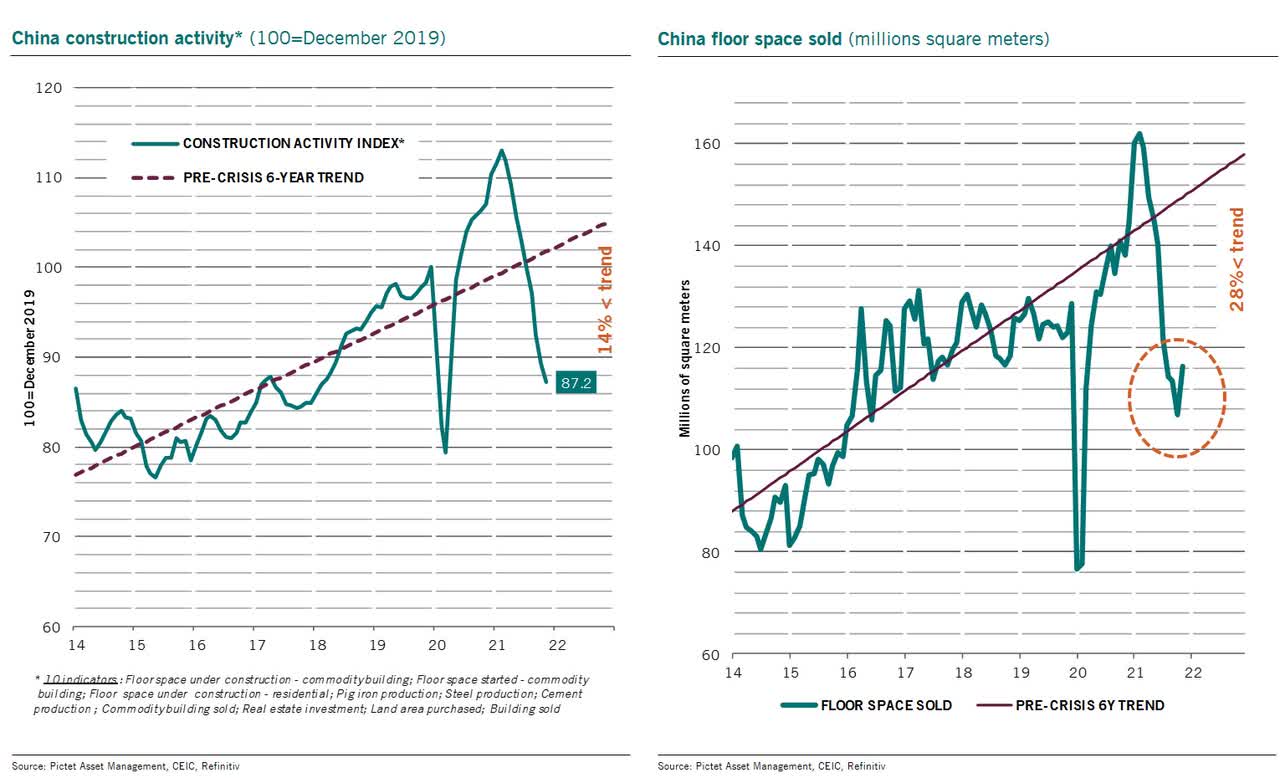

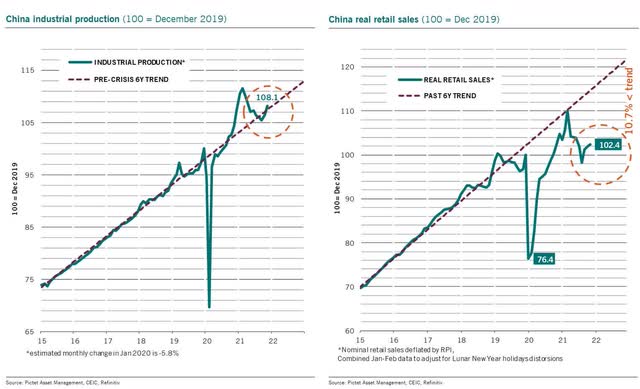

La inflación en China es significativamente más baja que en otras economías globales. Esto muestra que incluso en este entorno proinflacionario, los temas deflacionarios en China están profundamente arraigados. El mercado de la vivienda en China es un problema importante no solo por el riesgo bancario sistémico, sino también por la dependencia de la economía china del aumento del valor de las viviendas, la construcción y las ventas de viviendas.

Creo que China tendrá que permitir la depreciación de su moneda e ir por la ruta de bajar las tasas. De hecho, es así de serio, ya que China no puede pensar que pueda ejecutar una política monetaria relativamente estricta cuando su economía es la que se está debilitando. El problema con la política de relajación es que estimula las salidas de capital en bonos chinos más estrechos menos los diferenciales de rendimiento de los bonos del Tesoro de EE. UU. O incluso una inversión. El aumento de los rendimientos en EE. UU. Y una Reserva Federal dispuesta a analizar una recesión de los mercados emergentes refuerzan este problema.

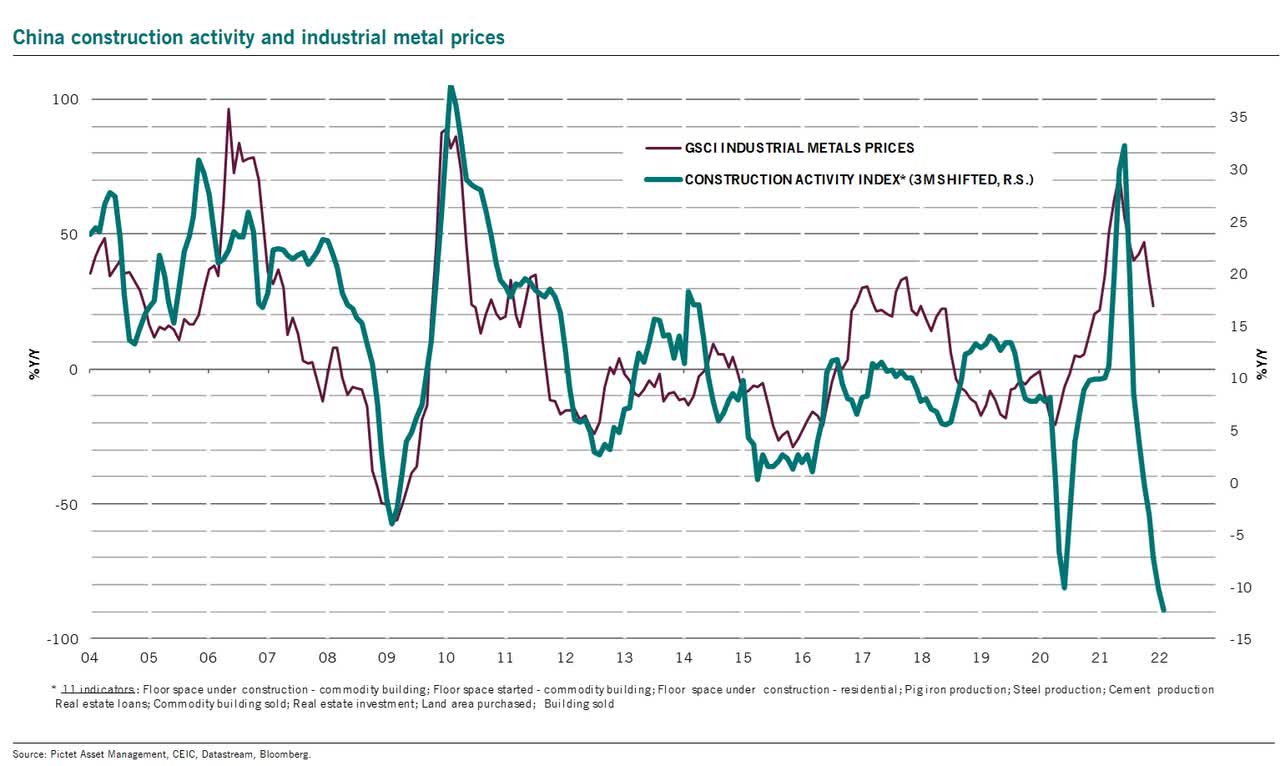

El reequilibrio del consumidor de China no está ocurriendo actualmente, y la economía todavía depende del lado de la oferta controlada por el estado de la economía, como se muestra a continuación, con la producción industrial superando las ventas minoristas. La actividad de la construcción se redujo a fines de 2021, dejando a la economía y los responsables políticos chinos en una posición precaria.

Fuente: Zweifel, Pictet Asset Management

En el caso de una recesión y tasas de interés chinas más bajas y rendimientos de los bonos, China podría recurrir a algún tipo de control de capital, evitando que el dinero salga del país o se convierta a USD, pero este regreso a una política de tipo de control de capital perjudicaría Entradas de capitales a largo plazo que apuestan por la apertura de la economía china. Por lo tanto, China puede mostrarse reacia a retroceder hacia los controles de capital.

Un yuan más débil también aumenta la competitividad de las exportaciones de China, lo que podría ser un determinante clave de cómo la fase de ajuste del reequilibrio pasa de un modelo de crecimiento industrial a uno de consumo. China debería querer un yuan más débil de su lado, y esto podría lograrse reduciendo la tasa oficial de política o imprimiendo RMB para recapitalizar los bancos chinos de préstamos dudosos o morosos. Un yuan más débil permite a las empresas chinas fijar el precio de los productos a un precio más bajo en los mercados globales o obtener más ganancias al convertir la divisa del mercado en apreciación nuevamente en el yuan más débil. Esto debería impulsar las exportaciones de China si se permite que la moneda se debilite, lo que creo que debería ser. La clave será evitar una carrera especulativa y una depreciación excesiva asociada con la fuga de capitales.

El riesgo de una depreciación excesiva del yuan es que agravaría el problema de la deuda corporativa china denominada en dólares estadounidenses. La relación deuda corporativa / PIB de China se encuentra entre las más altas del mundo, alrededor del 170% del PIB. Un dólar estadounidense fuerte frente al yuan aumentaría la carga de la deuda que tienen las empresas chinas denominada en dólares estadounidenses, ya que los ingresos se obtienen principalmente en yuanes y se adeudan en dólares estadounidenses.

Realmente se tratará de lograr un equilibrio para las autoridades chinas y el Banco Popular de China, pero los fundamentos y las presiones del mercado sobre el yuan son a la baja, en mi opinión. China se verá obligada a flexibilizar la política monetaria mediante tipos más bajos para contrarrestar la desaceleración de la economía y el aterrizaje forzoso de los mercados inmobiliarios. Esto reduce el atractivo del yuan en función de los diferenciales de tipos de interés relativos, especialmente frente al dólar estadounidense, si la Fed continúa reduciendo.

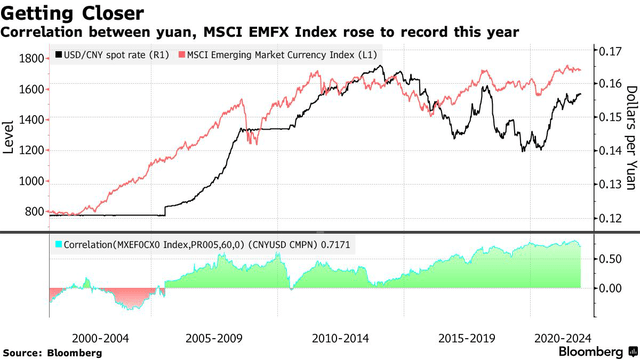

Los mercados han mostrado sensibilidad a los niveles de divisas del yuan en el pasado, como en la devaluación del yuan en 2015. Durante este episodio, China se desaceleró y las preocupaciones sobre la primera subida de tipos de la Fed eran altas. Se esperaba que el USD se apreciara ampliamente, por lo que el Banco Popular de China cambió el cálculo a su fórmula objetivo de tipo de cambio, lo que significa que un USD en aumento no arrastraría al yuan hacia arriba también. Fue más una separación del yuan del USD al colocar un peso menor del USD en la canasta de moneda flotante administrada que se usa para determinar las tasas del yuan.

La razón fue que el yuan no se apreciaría debido a la fuerte ponderación del USD en el cálculo. Esto iría en detrimento de los exportadores chinos. Los especuladores de divisas vieron el cambio de la flotación administrada de China como una invitación a poner en corto el yuan frente al USD y esto provocó turbulencias en los mercados de divisas y presión de salida de capitales en China. Muchos fondos de cobertura tomaron grandes posiciones cortas en yuanes. Cuando la Fed se retiró del endurecimiento desde diciembre de 2015 hasta diciembre de 2016, la presión alcista sobre el USD disminuyó y las preocupaciones sobre el yuan se desvanecieron mientras que los activos de riesgo se recuperaron.

Muchos pensarían que la QE o una expansión en el balance del Banco Popular de China (PBOC) en China sería un riesgo, sin embargo, el PBOC es muy reacio a calmarse debido a las preocupaciones en torno al apalancamiento y la explosión de burbujas financieras que aumentarían la magnitud del ajuste. costos según lo descrito anteriormente por Michael Pettis. Si lo hacen, sería en una situación de tipo emergencia que no sería buena para los activos de riesgo. Esto no es como si la Fed mantuviera las tasas en cero con la inflación en más de una década y se espera que el crecimiento sea fuerte. La razón es que la economía de China está al borde de un aterrizaje forzoso y deberá imprimir para fijar los rendimientos de los bonos cerca de cero (o al menos por debajo de los rendimientos actuales), así como proporcionar a los bancos nuevo capital a medida que se absorben los préstamos incobrables. Esto requerirá casi inevitablemente una expansión en el balance del PBOC.

La conclusión y el significado de esto es que el yuan ha sido una de las monedas más resistentes frente al dólar estadounidense. Si ese pasador cae, las esperanzas de revalorización de divisas y acciones de los mercados emergentes se desvanecerán. Creo que habrá un aterrizaje forzoso de la economía china impulsado por las propiedades y turbulencias financieras en China durante la parte de mediano plazo del reequilibrio impulsado por el consumidor desde la fase de crecimiento impulsada por la construcción. Espero que las expectativas de demanda de muchos metales industriales y materias primas disminuyan como resultado. Un dólar más fuerte encajaría claramente, especialmente a medida que la Reserva Federal mueve los rendimientos reales hacia arriba para reducir las presiones inflacionarias de EE. UU.

Fuente: Zweifel, Pictet Asset Management

¿Alguna vez ha querido invertir en función de las condiciones del mercado global, como los fondos de cobertura macro más importantes del mundo? El panorama de inversión global es complejo y Tri-Macro Research puede ayudarlo a navegarlo. Comprender el mercado financiero, la política del banco central y la interconexión económica mundial es vital para realizar operaciones macroeconómicas direccionales. Quiero compartir con ustedes las variables de entrada clave en la economía global.

https://seekingalpha.com/article/4476851-watch-the-yuan

No hay comentarios:

Publicar un comentario