El miedo a la inflación en EE UU pone en cuestión la rápida recuperación de los mercados emergentes

Los flujos de inversión regresan en tiempo récord a los países en desarrollo, al calor de las medidas ultraexpansivas de la Fed. Un cambio de dirección en la política monetaria tendría, sin embargo, consecuencias fatales

Hace justo un año todas las quinielas pasaban por una larga temporada de los emergentes en el infierno económico. Todo apuntaba en esa dirección: la pandemia se cebaba, más allá de Europa y Estados Unidos, con Brasil, India y México, tres países clave del bloque en vías de desarrollo; y América Latina tenía las de perder: las materias primas, de las que tanto sigue dependiendo, habían entrado en barrena. Todo, en fin, jugaba en su contra. Pero ese diagnóstico no tenía en cuenta una variable esencial: que en un mundo hiperglobalizado lo que hagan el resto de actores importa tanto o más que lo hagas tú. La artillería pesada con la que los grandes bancos centrales del planeta ha salido el paso de la crisis no solo ha actuado de cortafuegos en los países ricos, sino que ha permitido a los emergentes recuperarse en tiempo récord la fuga inicial de dinero que trajo consigo la sacudida sanitaria. Y, sin embargo, esa globalización al cubo también aplica en dirección contraria: si a los grandes institutos emisores les tiembla la mano y dan mínimamente marcha atrás en su hoja de ruta, el mundo en desarrollo tiene las de perder.

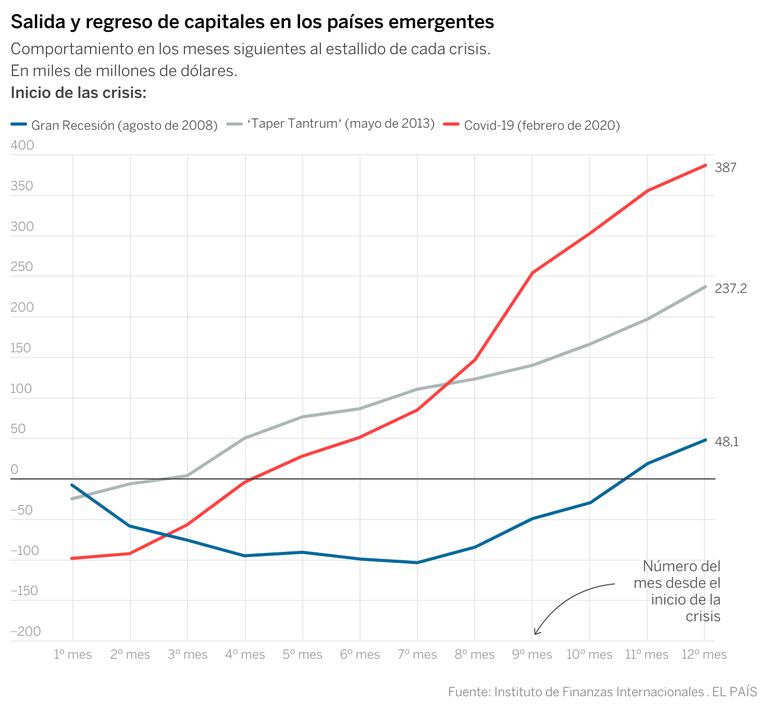

Cuando los cimientos se tambalean, los emergentes son siempre el piso más débil del edificio económico mundial. Y el terremoto de la pandemia no tiene precedentes: en un solo mes, marzo de 2020, la fuga de capitales invertidos en deuda y acciones emergentes rozó los 100.000 millones de dólares, según los datos del Instituto de Finanzas Internacionales (IIF, una suerte de patronal mundial de la banca). El dinero, siempre miedoso y mayoritariamente procedente de los países ricos, emprendía el camino de vuelta de una sola tacada, a una velocidad que invalidaba cualquier comparación con cualquier episodio anterior: tanto la crisis financiera global de 2008 como el taper tantrum de 2013 —cuando la Reserva Federal deslizó que empezaría a retirar estímulos antes de lo esperado, provocando un efecto dominó— quedaban a mucha distancia.

La recuperación tras esta abrupta estampida de los inversores ha sido, sin embargo, igualmente rápida. Para junio, la sangría ya se había frenado y las entradas de dinero en los emergentes ya igualaban las salidas. Y antes de que terminase el año ya se había regresado a los niveles precrisis, un hito que tras la crisis financiera global tardó años en alcanzarse. La huida inicial de los inversores fue “realmente violenta; algo así como un latigazo”, en palabras de Jonathan Fortun, economista del IIF, mientras que en la Gran Recesión fue “como apretar un botón a cámara lenta”. “Pero lo interesante”, añade por teléfono, “es que el regreso ha sido tan fuerte o más”.

Hace menos de un año, reconoce Fortun “todos pensábamos que los emergentes iban a tener muchos más problemas, que las remesas [el dinero que mandan los emigrantes a sus familias] y las materias primas se iban a hundir”. Las primeras, sin embargo, han aguantado de manera sorprendente —un fenómeno al que muchos analistas aún buscan explicación más allá de las políticas de mantenimiento de rentas en sus países de destino— y las segundas se han recuperado a una velocidad que pocos fueron capaces de predecir. “Temíamos los cuatro jinetes del apocalipsis y se ha quedado en mucho menos”, admite.

¿A qué se debe este radical cambio de patrón respecto a anteriores episodios de volatilidad? Tanto el economista del IIF como José Pérez Gorozpe, jefe de investigación y análisis para mercados emergentes de la agencia de calificación de riesgos S&P, aluden a la respuesta tan distinta dada esta vez por los dos bancos centrales del planeta —la Reserva Federal (Fed) estadounidense y el BCE—, con una interminable barra libre de liquidez y la promesa de que no levantarán el acelerador antes de tiempo. Con los tipos de interés de la deuda de los países ricos en mínimos históricos, cuando no directamente en negativo, y las Bolsas en máximos históricos, tanto la renta fija como la renta variable del bloque en desarrollo ha brillado con luz propia, llevando de regreso a los mismos inversores que le dieron la espalda al principio de la crisis sanitaria. “Durante meses han sido el único lugar en el que los inversores han podido encontrar rendimientos”, subraya Pérez Gorozpe.

Nubes en el horizonte

La partida está bien encarrilada, mucho mejor de lo que nadie pudo prever, pero no está ni mucho menos ganada. En febrero el regreso de capitales se ha frenado, después de que el retorno que ofrece el bono estadounidense a 10 años se haya disparado un 60%. Y a esos niveles para muchos ya no les resulta tan convincente asumir el riesgo adicional que conlleva invertir en países de renta media. No solo eso: con el multimillonario plan Biden ya aprobado, ha crecido exponencialmente el coro de voces de quienes alertan de un potencial sobrecalentamiento que traería consigo inflación y que obligaría a una normalización anticipada de la política monetaria. Algo que cambiaría por completo el guion.

“La mera existencia de un debate sobre la inflación le viene mal a todo el bloque y ya hay quien avisa de un taper tantrum 2.0. A diferencia de hace unos meses, se empiezan a ver algunos riesgos y el frenesí de liquidez se ha frenado bastante en los mercados, pero creo que la Fed ha aprendido de sus fallos pasados y no volverá a caer”, enfatiza Fortun. “La clave ahora está en evitar errores no forzados”, zanja echando mano del símil tenístico.

Haya o no aprendido la lección el rector de la política monetaria estadounidense, cuya potencia de arrastre sigue siendo incomparablemente mayor que la del BCE, tanto el economista del IIF como su par de la agencia de rating S&P creen que a partir de ahora se abre un camino de diferenciación en el que los países de renta media no serán tratados como un bloque monolítico sino que se valorará “mucho más” su situación individual. No todos serían igual de vulnerables ante una subida de tipos: los que tienen una balanza de pagos más desequilibrada, como Argentina o Turquía, serían carne de cañón. También los que arrastraban “retos fiscales importantes” desde antes de la pandemia, como Brasil o Sudáfrica. Pero en casi todos los casos, cierra Pérez Gorozpe, “los desequilibrios son mucho menores que en crisis anteriores”. En las capitales del bloque, de Johanesburgo a Yakarta, cruzan los dedos porque así se valore. Y por que la inflación no se desboque a miles de kilómetros de allá.

No hay comentarios:

Publicar un comentario