Los pedidos de fabricación de China caen un 40% en el implacable colapso de la demanda

- Los pedidos de fabricación de EE. UU. en China cayeron un 40% en lo que un gerente de logística describió a CNBC como un colapso implacable de la demanda.

- La empresa naviera HLS, con sede en Asia, dijo recientemente a sus clientes que es un “momento muy malo para la industria naviera”.

- El volumen de contenedores de China a EE. UU. disminuyó un 21% entre agosto y noviembre.

- Las fábricas chinas están cerrando dos semanas antes de lo habitual antes del Año Nuevo chino.

Los gerentes de logística de EE. UU. se están preparando para demoras en la entrega de bienes desde China a principios de enero como resultado de la cancelación de viajes de portacontenedores y transferencias de exportaciones por parte de transportistas marítimos.

Los transportistas han estado ejecutando una estrategia activa de gestión de la capacidad al anunciar más salidas en blanco y suspender los servicios para equilibrar la oferta con la demanda. “La disminución implacable de las tarifas de flete de contenedores desde Asia, causada por el colapso de la demanda, está obligando a los transportistas marítimos a cancelar más viajes que nunca a medida que la utilización de los buques alcanza nuevos mínimos”, dijo Joe Monaghan, director ejecutivo de Worldwide Logistics Group.

Los pedidos de fabricación de EE. UU. en China han bajado un 40 por ciento, según los últimos datos del mapa de calor de la cadena de suministro de CNBC. Como resultado de la disminución de los pedidos, Worldwide Logistics le dice a CNBC que espera que las fábricas chinas cierren dos semanas antes de lo habitual para el Año Nuevo Lunar chino: la víspera del Año Nuevo chino cae el 21 de enero del próximo año. Los siete días posteriores al feriado se consideran feriado nacional.

“Muchos de los fabricantes cerrarán a principios de enero por las vacaciones, mucho antes que el año pasado”, dijo Monaghan.

La firma de investigación de la cadena de suministro Project44 le dice a CNBC que después de alcanzar niveles récord de comercio durante los bloqueos por la pandemia, el volumen de TEU (unidad equivalente a veinte pies) de buques de China a EE. UU. se ha reducido significativamente desde fines del verano de 2022, incluida una disminución. del 21% en el volumen total de contenedores de buques entre agosto y noviembre.

La empresa naviera global con sede en Asia, HLS, advirtió a los clientes en un comunicado reciente sobre el clima empresarial del transporte marítimo.

″ Parece ser un muy mal momento para la industria naviera. Tenemos la combinación de demandas decrecientes y exceso de capacidad a medida que ingresa nuevo tonelaje al mercado”, escribió.

Los analistas de HLS predicen una disminución adicional del 2,5 % en los volúmenes de contenedores y un aumento de casi el 5-6 % en la capacidad en 2023, lo que seguirá afectando negativamente las tarifas de flete en 2023.

“El mercado de transporte de contenedores se complicará aún más por la incertidumbre económica, las preocupaciones geopolíticas y también por la competencia del mercado cada vez más acalorada”, escribió HLS.

El CEO de OL USA, Alan Baer, le dice a CNBC que hay algunos signos tempranos de una corrección de inventario. El volumen general de negocios y el flujo de pedidos fuera de Asia continúan silenciados a medida que los transportistas cancelan más barcos, y hay poco impulso alcista antes del Año Nuevo chino. Pero Baer dijo: “El espacio ya se ha reducido, por lo que si bien la demanda es débil, el espacio puede tener una prima en enero y durante todo el primer trimestre. En el lado positivo, el agotamiento del inventario y la necesidad de reiniciar el ciclo de pedidos y entregas parece estar aumentando poco a poco”.

Los puertos de la costa oeste de EE. UU. son los más afectados

HLS citó datos comerciales que muestran que las importaciones estadounidenses desde Asia se desplomaron en octubre a su nivel más bajo en 20 meses. La tarifa al contado para un contenedor de Asia a la costa oeste de EE. UU. cruzó el punto de equilibrio, “con poco espacio para más reducciones”, escribió.

Los grandes puertos de la costa oeste de Los Ángeles y Long Beach han experimentado la mayor caída en el comercio, según Josh Brazil, vicepresidente de análisis de la cadena de suministro de Project44, ya que los transportistas también desviaron algunos de sus envíos a la costa este para evitar el riesgo de una importante huelga sindical en los puertos de la Costa Oeste.

HLS espera que la mayoría de los transportistas extiendan sus tarifas de la costa oeste hasta el 14 de diciembre, manteniéndolas en $1,300-$1,400 por contenedor equivalente a cuarenta pies (FEU). Sin embargo, se espera que las tarifas de la costa este de EE. UU. bajen $200 o $300 a un promedio de $3,200-3,300 por FEU en la primera quincena de diciembre.

El reciente aumento de los bloqueos de Covid en China continúa afectando las operaciones de fabricación y retrasando las salidas de carga. También existen obstáculos de acceso local para el transporte entre provincias y entre ciudades, en su mayoría relacionados con los requisitos de las pruebas para conductores de camiones, y la capacidad de transporte por camión se verá afectada en gran medida.

El mapa de calor de la cadena de suministro de CNBC rastrea la lucha por el espacio de los buques, los vuelcos de la carga y la lentitud del transporte por camión.

Los datos de navegación en blanco (cancelados) muestran que la reducción de la capacidad de los buques en la ruta transpacífica (de China a los EE. UU.) continúa a un ritmo significativo. La Alianza 2M de Maersk y MSC ha suspendido casi la mitad de sus servicios en la costa oeste de EE. UU. para diciembre. Ocean Alliance (CMA CGM, Cosco Shipping, OOCL y Evergreen) y THE Alliance (Ocean Network Express, Hapag-Lloyd, HMM y Yang Ming Line) han reducido la capacidad total de los buques en un 40-50% hasta el Año Nuevo chino.

Como resultado, se considera que el espacio para los cargadores es reducido para la carga con destino a la ruta del Pacífico Sudoeste y la confiabilidad del servicio ha disminuido, con transportistas que incluyen a MSC y Hapag-Lloyd que transportan (no aceptan) carga en los viajes en un esfuerzo por recuperar el tiempo. Según los gerentes de logística, esto está generando dos semanas de retraso. MSC dijo en su último aviso a los clientes: “Las ETA son indicativas y están sujetas a cambios sin previo aviso”.

La caída en los pedidos de fabricación de EE. UU. y la UE también está afectando a Vietnam, que ha estado en auge como centro de fabricación a medida que más comercio se aleja de China.

Desde principios de este año, se cerraron 12.500 empresas por mes, un aumento interanual del 24,8 %, según el informe de la Oficina General de Estadísticas de Vietnam. La combinación de la falta de pedidos de fabricación y el aumento de las tasas de interés de los préstamos del 6,5% al 13,2% en Vietnam llevó a muchas empresas a cerrar fábricas en lugar de firmar nuevos contratos de pedidos, según HLS. Los viajes marítimos cancelados con destino a Vietnam aumentaron un 50 % en diciembre.

Sorprendente aumento de la fabricación europea

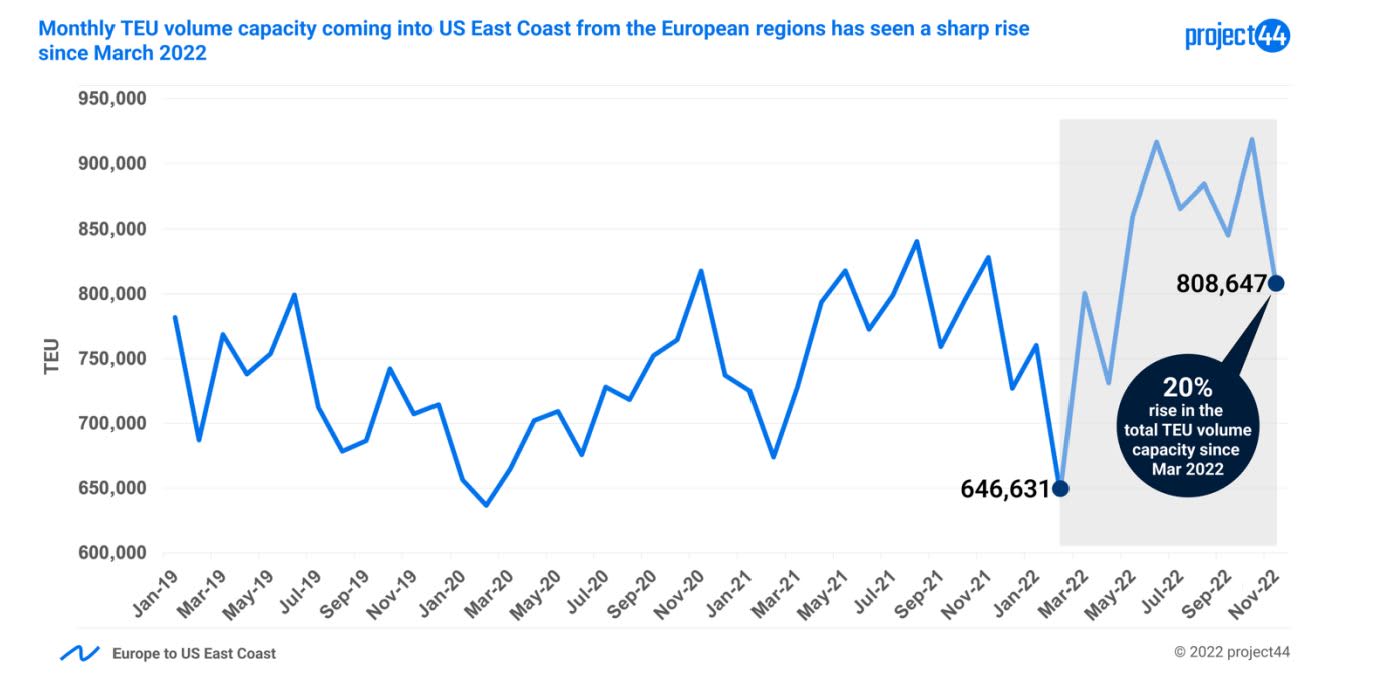

A diferencia de la disminución de los pedidos desde China, los datos comerciales analizados por Project44 indican que la ruta de Europa a EE. UU. es “uno de los desarrollos posiblemente más sorprendentes y ciertamente más significativos desde principios de 2020”, dijo Brasil.

“Este fuerte aumento no puede explicarse solo por la pandemia. Pero un cambio estratégico de la dependencia excesiva del comercio con China y las tensiones geopolíticas sobre Rusia son los principales impulsores del auge comercial entre la UE y los EE. UU.”, dijo.

El mapa comercial global se está redibujando rápidamente, con el comercio y la inversión UE-EE. UU. en EE. UU. aumentando considerablemente a medida que los lazos económicos entre Occidente y China están sujetos a un escrutinio crítico. Este año, EE. UU. ha importado más bienes de Europa que de China, un gran cambio con respecto a la década de 2010, según Project 44.

“Por su parte, los fabricantes europeos que luchan contra los altísimos precios de la energía y la inflación están exportando e invirtiendo cada vez más en EE. UU.”, dijo Brasil.

Las exportaciones de Alemania a EE. UU. aumentaron casi un 50 % en septiembre año tras año. El sector de ingeniería mecánica de Alemania ha impulsado sus exportaciones a EE. UU. en casi un 20 % en una comparación interanual de los primeros nueve meses de 2022, según Project 44.

Los proveedores de datos del mapa de calor de la cadena de suministro de CNBC son la empresa de inteligencia artificial y análisis predictivo Everstream Analytics; la plataforma global de reservas de carga Freightos, creadora del Freightos Baltic Dry Index; proveedor de logística OL USA; la plataforma de inteligencia de la cadena de suministro FreightWaves; plataforma de cadena de suministro Blume Global; el proveedor de logística externo Orient Star Group; el proveedor global de análisis marítimo MarineTraffic; la empresa de datos de visibilidad marítima Project44; la empresa de datos de transporte marítimo MDS Transmodal UK; la plataforma de análisis de mercado y evaluación comparativa de tarifas de fletes marítimos y aéreos Xeneta; proveedor líder de investigación y análisis Sea-Intelligence ApS; Grúa de logística mundial; Reenvío global de DHL; el proveedor de logística de carga Seko Logistics; Planet, proveedor de imágenes satelitales diarias globales y soluciones geoespaciales,

No hay comentarios:

Publicar un comentario