Al menos 7 señales muestran cómo el mercado de valores se está desmoronando

Los mercados de valores están mostrando algunas banderas rojas.

IMÁGENES FALSAS¡Ponte el cinturón! Podría ser un viaje lleno de baches este año.

Los mercados financieros han tenido un comienzo lamentable para los alcistas en 2022. La culpa es del aumento de la inflación, una Reserva Federal fuera de sintonía o una pandemia persistente. Pero independientemente de lo que identifiquen los participantes del mercado del hombre del saco, hay señales claras de que el mercado está experimentando signos de desgaste.

Aquí hay algunos indicadores basados en el mercado que implican más baches en el camino por delante, o al menos resaltan el camino desigual del mercado atravesado hasta ahora:

Naufragio tecnológico

El COMP compuesto de Nasdaq ,

Además de eso, el Nasdaq registró el martes su primer cierre desde abril de 2020 por debajo de una línea de tendencia a largo plazo observada de cerca: su promedio móvil de 200 días . El incumplimiento de su índice de 200 días puede ser un motivo de preocupación más convincente para los inversores optimistas, dado el tiempo que el índice pudo mantenerse por encima de ese nivel.

Además, Big Tech ha tenido el peor desempeño dentro del Dow Jones Industrial Average DJIA,

Semi cerrado de golpe

Las acciones de semiconductores lo han tomado particularmente en la barbilla, con el popular iShares Semiconductor ETF SOXX negociado en bolsa,

El técnico de mercado Mark Newton señala que el ETF de semiconductores, un indicador del apetito por el sector tecnológico en general, "acaba de violar los mínimos que se remontan a noviembre de 2021".

Argumenta que, a corto plazo, parece probable que la SOX se debilite aún más hasta 3.400, aunque es optimista una vez que se golpea lo suficiente.

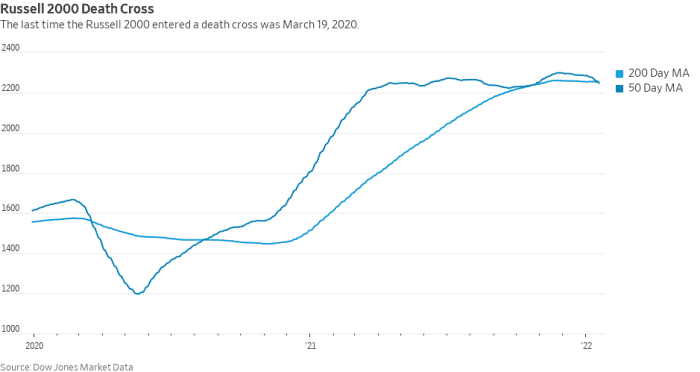

Cruz de la muerte para los pequeños

El promedio móvil de 50 días del índice Russell 2000 cayó por debajo de su promedio móvil de 200 días . Aparece un "cruce de la muerte" cuando la media móvil de 50 días (DMA, por sus siglas en inglés) cruza por debajo de la DMA de 200 días, lo que, según muchos observadores de gráficos, marca el punto en el que un retroceso a corto plazo se gradúa en una tendencia bajista a más largo plazo.

Las empresas de pequeña capitalización, medidas por el RUT del índice Russell 2000 ,

Según la gente de Dow Jones Market Data:

- Desde su creación, el Russell 2000 ha entrado en un cruce de la muerte 26 veces, incluida la entrada del miércoles.

- El número medio de días de negociación que la media móvil de 50 días ha permanecido por debajo de la media móvil de 200 días es de 104 días de negociación.

- En 2020, el índice pasó 103 días de negociación con el promedio móvil de 50 días por debajo del promedio móvil de 200 días.

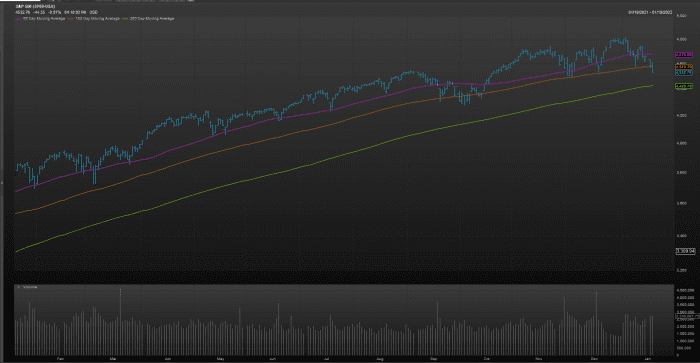

Los 100 del S&P 500

El promedio móvil de mitad de período del S&P 500, el de 100 días, se superó el miércoles. El índice de mercado amplio no ha cerrado por debajo de ese nivel desde octubre. Caer por debajo de esa marca ahora puede indicar que la línea de tendencia de 200 días puede estar próxima a caer.

3K del mercado de valores

Newton también señaló el miércoles que el amplio índice de mercado Russell 3000 RUA,

“Este es un indicador de base muy amplia para las acciones de EE. UU., por lo que sigue siendo difícil pensar que los mercados están tocando fondo cuando este índice está alcanzando mínimos de varios meses. En pocas palabras, este deterioro de los precios es un desarrollo técnico nuevo y bajista y el impulso no está realmente sobrevendido en la mayoría de los marcos de tiempo para argumentar a favor de algún tipo de mínimo”, escribió.

Medidor de miedo

Una medida vigilada de cerca de la volatilidad del mercado de valores que a menudo se utiliza como indicador de la ansiedad de los inversores, el índice de volatilidad Cboe VIX,

El alcance del potencial alcista del mercado de valores puede depender del VIX, que utiliza los precios de las opciones sobre las acciones del S&P 500 para medir la volatilidad implícita o esperada del índice de referencia durante los próximos 30 días.

El VIX se mueve inversamente a las acciones y un VIX en alza implica que los inversores están apostando a la turbulencia en el próximo mes.

Paquete hinchable

Uno de los rendimientos de los bonos gubernamentales más observados de Europa, el Tesoro alemán a 10 años, también conocido como bund, se volvió positivo por primera vez desde 2019, lo que destaca un amplio giro alcista en los rendimientos globales.

El rendimiento del bono alemán a 10 años TMBMKDE-10Y,

Los mercados anticipan un camino agresivo para la política de la Reserva Federal de EE. UU. y eso se está extendiendo a través de los mercados globales, y menos aún en los de Estados Unidos.

Un rápido aumento en el rendimiento ha estado ejerciendo presión sobre el mercado de valores y una suba en los bonos alemanes puede contribuir a las dificultades para el Tesoro de EE. UU. porque los inversores europeos podrían ver algún valor en la compra de bonos en territorio positivo. Los rendimientos aumentan para la deuda a medida que caen los precios.

Sectores en declive

Solo dos de los 11 sectores del S&P 500 están en territorio positivo en lo que va del año: energía SP500.10,

No hay comentarios:

Publicar un comentario