https://www.wsj.com/articles/the-rise-of-private-assets-built-on-a-mountain-of-new-debt-1518695697

Las empresas de crédito han ayudado a impulsar la expansión de la industria de capital privado, pero las cosas podrían volverse incómodas cuando las empresas se topan con problemas.

Por Paul J. Davies

15 de febrero de 2018 6:54 a.m. ET

En el mundo de la negociación privada, el mayor prestatario de la ciudad se está convirtiendo en uno de los mayores prestamistas también. Con tanto dinero persiguiendo oportunidades de compra, grandes y riesgosas ofertas parecen el resultado probable.

Un cambio importante en los mercados financieros en los últimos años es que las firmas de capital privado también se han convertido cada vez más en préstamos para adquisiciones, y con frecuencia en sus propios negocios. Sus negocios de crédito se suman al enorme crecimiento de los fondos de deuda privada especializada y el dinero minorista que se ha producido en los mercados de préstamos desde la crisis.

..............................................................................................

La declinación del dólar y de los EEUU

https://www.aporrea.org/tiburon/a252870.html

Por: Pedro Patiño | Jueves, 28/09/2017

A continuación, transcribo un excelente artículo del economista Jorge Beinstein*, fue elaborado en el 2006 pero su vigencia en estos tiempos está intacta. Espero sea de gran ayuda para comprender que esta ocurriendo en los EE. UU. y sus intenciones con Venezuela.

Desde comienzos de 2002 el dólar inició un descenso que actualmente continua y que según la mayor parte de los expertos se agravará en los próximos meses. La declinación despego poco tiempo después de los atentados (o auto-atentados) del 11de septiembre de 2001, es decir del lanzamiento de la ofensiva bélica global de los Estados Unidos.

Existe un encadenamiento causal claro entre la decadencia económica del imperio y la tentativa desesperada de sus dirigentes por frenarla a través de una sucesión de victorias militares en Asia Central y Medio Oriente. Si esa estrategia hubiera sido exitosa la superpotencia controlaría hoy la mayor parte de la franja euroasiática que se extiende desde los Balcanes hasta Pakistán atravesando Turquía la cuenca del Mar Caspio, Irak, e Irán, dominando así cerca del 70% de los recursos petroleros mundiales. Ese hecho le habría permitido asegurar su hegemonía financiera internacional simbolizada por el reinado universal del dólar.

Pero la aventura fracasó y hoy (2006) los norteamericanos están empantanados en Irak y Afganistán mientras se reduce su influencia sobre Eurasia.

André Gunder Frank sostenía que el poder de los Estados Unidos descansa sobre dos pilares decisivos: el dólar y el Pentágono, el primero (la hegemonía financiera) sosteniendo al segundo y este último imponiendo los privilegios económicos del imperio. Esta fortaleza doble ha predominado desde el fin de la Segunda Guerra Mundial y tuvo su período de auge entre 1945 y 1971, año en que la Casa Blanca decidió liquidar la conversión de dólares en oro amenazada por las reservas dolarizadas en poder de otras potencias industriales.

A partir de ese momento se desarrolló una etapa monetaria turbulenta donde el dólar siguió reinando en el planeta gracias a un juego perverso que acordaron los países ricos y que culmina ahora con un empapelamiento global que puede conducir a una incontrolable sucesión de crisis financieras [1].

La declinación del dólar

Después de 1971 el dólar ya no era la moneda de una superpotencia económica ascendente sino dinero-papel emitido por una economía que iba perdiendo competitividad y cuya producción petrolera había entrado en declive. Sin embargo, su consumo siguió creciendo y en consecuencia sus importaciones lo que la convirtió en el principal mercado internacional. Europeos, japoneses, sudcoreanos y más recientemente chinos encuentran en los compradores norteamericanos clientes cuyo volumen general de demanda no puede ser remplazado.

Algunos indicadores ilustran bien la decadencia de la economía norteamericana.

En primer lugar, el déficit comercial que fue creciendo desde cifras relativamente modestas a mediados de los 1970 hasta superar los 700 mil millones de dólares en el 2006 [2], en este último año por cada dólar de exportación de bienes se importaban dos.

En una primera aproximación al tema podría distinguir dos factores. Por una parte, el espiral ascendente de gastos públicos y privados donde se combinaron el consumismo propio de una sociedad privilegiada, con la expansión del aparato militar y otras erogaciones parasitarias. Y por lado la pérdida de competitividad industrial, el retraso relativo en la carrera de las innovaciones productivas. Pero ambos procesos forman parte de un fenómeno más amplio de decadencia cultural que incluye también a la degradación institucional, a la creciente apatía de la población ante el sistema de representación política, el ascenso de la criminalidad, etc.

Un segundo indicador de deterioro es la reducción del saldo de los beneficios de negocios de norteamericanos en el exterior contra los beneficios de extranjeros en los Estados Unidos, en el pasado el mismo compensaba en parte de los déficits comerciales, pero en 2006 y por primera vez en noventa años esa cifra fue negativa.

En el tercer término y como resultado de la evolución de los indicadores anteriores el déficit de cuenta corriente creció vertiginosamente:140 mil millones de dólares en 1997, 389 mil millones en 2001, 834 mil millones en 2006.

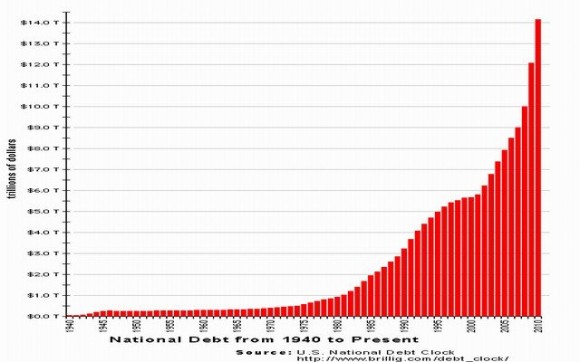

Un cuarto indicador es el crecimiento del déficit fiscal que paso de 2.800 millones de dólares en 1970 a 74 mil millones en 1980, 240 mil millones en 2000 para alcanzar en 2005 los 430 mil millones.

La decadencia productiva fue compensada con una avalancha de déficits y deuda que apuntalaron la expansión del mercado norteamericano.

El resto del mundo le abrió la canilla del crédito indefinido entregando mercancías y servicios a cambio de papeles (dólares, títulos públicos, acciones, deudas empresarias, etc.) y en el interior sucesivas olas de créditos al consumo y la inversión alentadas, y sobre todo desde mediados de los años 1990, por burbujas especulativas que ampliaron el poder de compra de los estadounidenses.

Al mismo tiempo el ahorro personal descendía, la parte de los ingresos destinados al ahorro que históricamente representaba entre el 7% y el 8% había descendido al 4,3% en 1998, para caer al 2,4% en 2003, 2% en 2004 y a cifras negativas en 2005 y 2006 (respectivamente -0,4% y -1%)

Al comenzar la década del 2000, cuando se desinfló la burbuja bursátil, era evidente que la hegemonía financiera de los Estados Unidos había llegado a un punto crítico. La enorme desproporción existente entre su declinante potencial productivo y la masa de papeles-dólar circulando por el mundo (dólares reales y toda clase de papeles dolarizados) comenzó a provocar los primeros crujidos de la moneda norteamericana que rápidamente se convirtió en irresistible descenso de su valor en relación con el oro y las otras divisas fuertes, el euro y el yen.

El gobierno de Bush respondió impulsando una nueva burbuja especulativa basada en los negocios inmobiliarios, la más grande de la historia: inundó la economía con créditos baratos redujo los impuestos de los ricos, el consumo y el Producto Interno Bruto crecieron a tasas altas. Volvía la prosperidad… ¿pero por cuánto tiempo?

Junto a ello la Casa Blanca exacerbó la tendencia a la militarización, los gastos militares que ascendían desde el final de la era Clinton tomaron un fuerte impulso, en consecuencia, aumentaron el déficit fiscal y el endeudamiento público.

Los Estados Unidos habían intentado detener su declinación por medio de una loca fuga hacia adelante expandiendo el consumismo sin respaldo productivo interno y desatando una desmesurada agresión imperialista en Asia. Pero esa doble apuesta se vio rápidamente acorralada por su propia debilidad estructural, la aventura se apoyaba en una montaña de papel, en la acumulación de deudas de todo tipo y de reservas en dólares de chinos, japoneses y europeos, es decir en créditos otorgados al imperio por dichos países. Mientras en la superficie la fiesta militar y consumista aturdía al planeta en la profundidad del sistema global el reinado financiero norteamericano declinaba.

Hacia mediados de la década actual los dos pilares del imperio empezaron a tambalear al mismo tiempo: desastre en Irak y degradación del dólar.

¿Parasito o Basurero?

El argumento corriente es que los Estados Unidos parasitan sobre la economía mundial entregando dólares con valor futuro incierto a cambios de bienes y servicios. Pero la pregunta clave es porque japoneses, europeos, chinos, sudcoreanos y otros aceptan esa estafa.

Mi respuesta (Beinstein) es que tal "estafa" no existe y que en realidad el gigante enfermo viene siendo engordado por esos países porque es su cliente decisivo, sin él, sin su consumo, sin su espacio de negocios, la crisis de sobreproducción crónica que sufre desde hace más de tres décadas el capitalismo mundial se convertiría en un derrumbe imparable.

Un tercio de las importaciones chinas van hacia los Estados Unidos y otro tanto a países asiáticos cuya capacidad de pago depende estrechamente de sus exportaciones a la superpotencia.

Los otros países industriales o emergentes de Asia como por ejemplo Japón o Corea del Sur tienen una dependencia similar.

La Unión Europea, en especial sus países líderes, presentan una inter-penetración industrial, comercial y financiera con el imperio de tal magnitud que su destino está absolutamente ligado al mismo.

En síntesis, el parasito es en realidad un enorme deposito-basurero de bienes, servicios y fondos y la decadencia norteamericana no es otra cosa que la cara visible de la decadencia global del capitalismo.

El dólar, es decir el instrumento de "pago" de la economía (deficitaria) norteamericana es la pieza esencial de toda la trama.

Su caída demasiado rápida provocaría una contracción general de las importaciones de los Estados Unidos y de su nivel rentabilidad interna (medido según las otras divisas) comprimiendo directamente tanto las ventas como las inversiones de esos países en el imperio. Pero además dicho derrumbe causaría la hiper-revaluación del yen y del euro lo que reduciría de manera significativa las exportaciones de la Unión Europea y Japón con fuertes impactos recesivos en ambas potencias. China también se vería negativamente afectada.

Todos estos países tratan entonces de apuntalar al dólar, sin embargo, a medida que la economía estadounidense se va debilitando (proceso irresistible en el mediano y largo plazo) deben tomar algunas precauciones, aunque no es mucho lo que pueden hacer.

Los europeos solo tratan de prolongar la agonía porque saben que el desenlace fatal los golpeará duramente, algo parecido hacen los japoneses y los chinos intentan tímidamente diversificar (des dolarizar) sus mega-reservas dolarizadas sabiendo que si des dolarizan rápido pueden llegar a provocar una catástrofe financiera global que también los dañara a ellos. Todos han llegado a la conclusión de que no pueden quedarse indefinidamente en el reino del dólar, pero también saben que no pueden irse de un día para otro, ¿Dónde está la solución?, en ninguna parte (algunos esperan sin decirlo que el paso del tiempo despeje alguna vía de salida).

Por eso miden con extrema prudencia cada movimiento, intensifican las consultas entre ellos, se extorsionan mutuamente, se dan golpes bajos, se ayudan…etc.

Sombras Amenazantes:

Sin embargo, mas allá de las triquiñuelas de las grandes potencias existen fenómenos que determinan la coyuntura y sobre los cuales los estados de los países ricos tienen una influencia limitada. Principalmente el proceso de financiarización que fue avanzando en las tres últimas décadas y que puede en cualquier momento producir hechos catastróficos.

Pensemos por ejemplo en la especulación con ´derivados´, complejas articulaciones de negocios que se expanden vertiginosamente y que según el Banco de Basilea que contabilizaba su volumen global se estaría aproximando a los 400 millones de millones de dólares (equivalentes a casi de diez veces el Producto Bruto Mundial), prestemos atención a la sobreacumulación de reservas ( casi totalmente dolarizadas) en los países periféricos que ya supera los 3.200 millones de millones de dólares, pero también observemos el tamaño de la burbuja inmobiliaria global equivalente al Producto Bruto de los países ricos.

Algunas de estas masas financieras son relativamente controlables, por ejemplo, las reservas, pero otras mucho menos como es el caso de los negocios con ´derivados´ ó la especulación inmobiliaria.

Decae (gradualmente por ahora) el dólar y aparecen las primeras señales de desconfianza hacia otras monedas "fuertes" como el yen o el euro cuyas economías de respaldo, Japón y la Unión Europea, están estrechamente ligadas a la de los Estados Unidos. Ello incita a los especuladores a diversificar sus negocios y a un cortoplacismo mayor pero también en algunos casos (cada día más numerosos) a buscar valores de refugio, un ejemplo de ello es la especulación sobre el oro cuyo precio ha estado ascendiendo desde el comienzo de la década actual acercándose en algunos momentos a su mayor nivel histórico (alcanzado en 1980 con algo más de 800 dólares la onza). ¿A cuánto puede llegar el precio del oro si tan solo una pequeña porción de la masa especulativa global se vuelca hacia ese metal? Seguramente una euforia del oro desataría otras euforias precipitando una turbulencia internacional difícil de imaginar.

Pero la financiarización no es el único problema, el tema del agotamiento de los recursos energéticos no renovables es también grave. Como sabemos las cuatro principales potencias industriales (EE. UU., UE, Japón y China) son abrumadoramente deficitarias en materia energética, su expansión probablemente se desacelerará debido al inevitable enfriamiento de la economía norteamericana, pero aún con crecimiento bajo seguirán presionando sobre (agotando) las reservas energéticas globales: el precio del petróleo, por ejemplo, seguirá subiendo, aunque en ciertos periodos a ritmos menos estridentes. Y un agotamiento provoca otro, porque el desarrollo de los biocombustibles tendientes a compensar la declinación de la producción petrolera se apropia de tierras fértiles actualmente utilizadas en la producción de alimentos que sufrirá así un impacto negativo. La "solución científica" al problema es aumentar en ambos casos la productividad por hectárea cultivada con ampliación masiva de transgénicos (y degradación a mediano plazo de la tierra agrícola).

Crisis financiera (simbolizada por la declinación del dólar) manifestación de una crisis crónica de sobreproducción global y agotamiento de recursos productivos (crisis de sub-producción) se combinan para marcar la irrupción de un fenómeno sin precedentes en la historia de la civilización industrial.

La declinación del dólar no es solo la de una moneda, así se trata de la moneda global dominante, si fuera así las super poderosas instituciones financieras de los países ricos podrían imponer alguna alternativa superadora, por supuesto en medio de disputas feroces entre las grandes potencias. Lo que está en crisis es la totalidad del sistema monetario mundial incluyendo al dólar y las otras divisas "fuertes" expresión de una crisis-decadencia estructural alimentada por (y alimentando) desajustes que se van agravando.

Notas del transcriptor: [1] Beinstein vaticino la crisis de 2008, este artículo es del año 2006. [2] *Jorge Beinstein es economista, Doctor de Estado en Ciencias Económicas (Universidad de Franche Comté-Besacom.

No hay comentarios:

Publicar un comentario