LA CRISIS DE TURQUÍA MUESTRA UNA ENFERMEDAD MÁS PROFUNDA, Y ASIA TAMBIÉN ESTÁ INFECTADA. La pregunta apropiada no es si ¿Turquía contagiará al resto de países? sino ¿la crisis de la lira es el resultado de un problema más amplio, que acaba de aparecer en Turquía primero.?Los prestatarios turcos deben alrededor de 450 mil millones de dólares en deuda en moneda extranjera, gran parte de esa deuda es a corto plazo, con US $ 180 mil millones para madurar en los próximos 12 meses. Agregue a eso la factura de importación neta de Turquía, gran parte de ella para petróleo y gas, y en los próximos 12 meses Turquía necesita hacer pagos en divisas de alrededor de US $ 230 mil millones. Según el Banco de Pagos Internacionales, las empresas en los mercados emergentes de todo el mundo han acumulado más de US $ 3 billones en deuda en dólares estadounidenses. Pero los prestatarios de las economías emergentes de Asia actualmente deben aproximadamente

US $ 1,25 billones en deudas en moneda extranjera a bancos internacionales, y han emitido alrededor de US $ 750 mil millones en bonos en moneda extranjera. Y de esa deuda de US $ 2 billones, aproximadamente una cuarta parte, o US $ 500 mil millones, se espera que madure a fines del próximo año. Indonesia, Malasia, Filipinas e India parecen vulnerables en cierta medida.

https://www.scmp.com/week-asia/opinion/article/2160222/turkeys-crisis-shows-deeper-disease-and-asia-infected-too

La lira asfixiante es un canario en una mina de carbón llena de países en desarrollo a merced de un dólar fortalecido. Indonesia, Malasia, Filipinas e India deberían contener la respiración

POR TOM HOLLAND

20 DE AGOSTO DE 2018

Como la crisis de las liras turcas se ha profundizado en las últimas semanas, los empresarios e inversores de toda Asia se han preguntado si los problemas de Turquía podrían propagarse por contagio e infectar a la región.

En su mayor parte, la respuesta que se les ocurre es que lo que está sucediendo en Turquía es "idiosincrásico", causado por un conjunto de condiciones exclusivas de ese país. La posibilidad de que se propaguen a Asia es pequeña.

Desafortunadamente, están haciendo la pregunta incorrecta. No deberían preguntarse si Turquía podría ser la causa de problemas económicos en el resto del mundo. En su lugar, deberían preguntarse si la crisis de la lira es el resultado de un problema más amplio, que acaba de aparecer en Turquía primero.

En resumen, ¿es Turquía un canario en la mina de carbón, que sucumbió pronto a una asfixia que ahogará a otros países en desarrollo? Haga la pregunta de esta manera, y la respuesta es: sí, bien puede ser.

La percepción general es que la culpa del colapso de la lira, que ha perdido el 35% de su valor frente al dólar estadounidense desde principios de año, puede atribuirse directamente a la puerta del presidente turco, Recep Tayyip Erdogan.

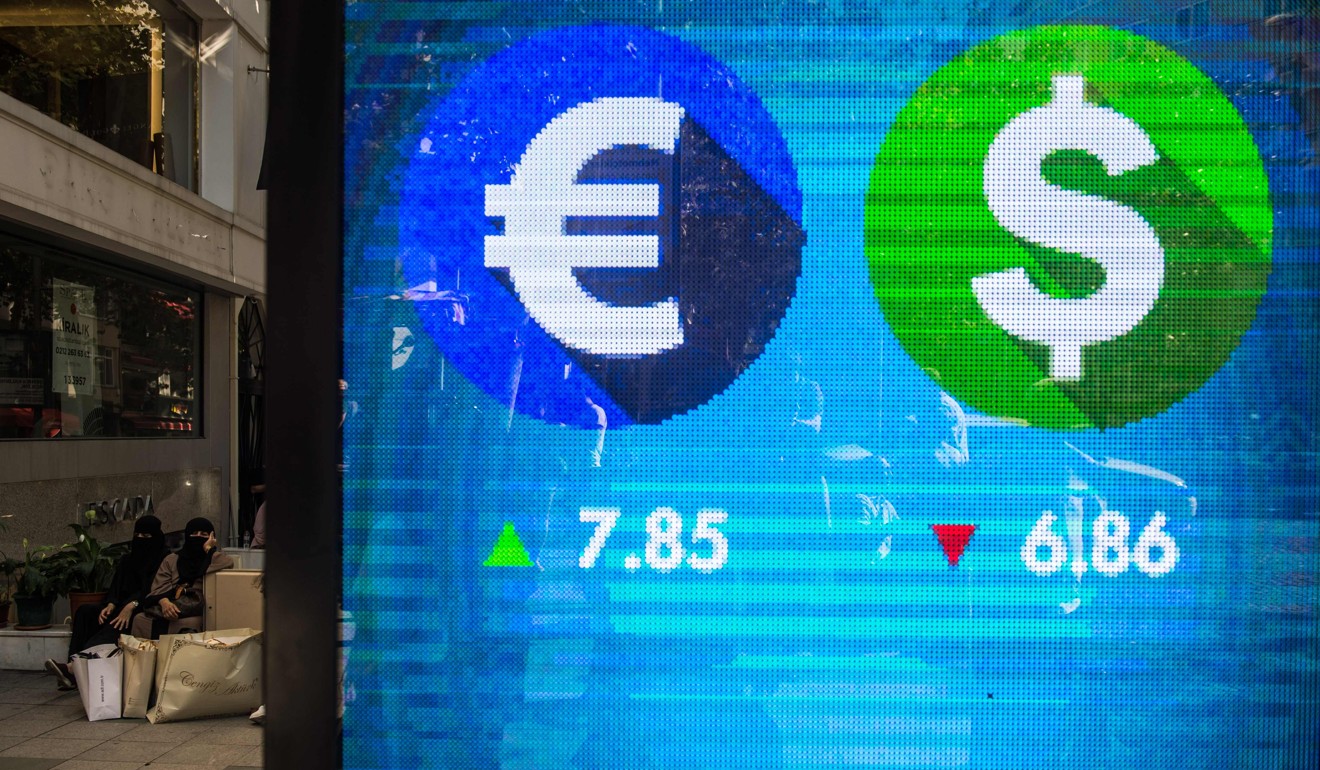

Una cartelera en Estambul ofrece actualizaciones de divisas a medida que los problemas golpean la lira turca. Foto: AFP

Una cartelera en Estambul ofrece actualizaciones de divisas a medida que los problemas golpean la lira turca. Foto: AFP

Erdogan no solo se negó obstinadamente a permitir que el banco central eleve las tasas de interés para enfriar la inflación de dos dígitos y restablecer la confianza en la moneda. También se metió en una disputa política con el presidente de los Estados Unidos, Donald Trump, que ha visto a Washington duplicar sus aranceles de importación sobre el acero y el aluminio de Turquía. La combinación dañó gravemente la confianza internacional en la formulación de políticas turcas y precipitó la última caída en la lira.

No, China no está armando el yuan. Este es el por qué

Varias otras monedas también han sido sacudidas por la tormenta, incluyendo, en Asia, la rupia indonesia y la rupia india, que la semana pasada tocó su nivel más débil de 70 rupias por dólar estadounidense.

Pero los observadores en la región son en su mayoría sin problemas. La economía poco ortodoxa y la política combativa de Erdogan podrían haber perjudicado a la lira, pero seguramente no hay una razón racional para que afecten a las monedas a 10.000 km de distancia en el sudeste asiático.

Una protesta contra Estados Unidos frente a la embajada de los Estados Unidos en Ankara. Foto: AFP

Una protesta contra Estados Unidos frente a la embajada de los Estados Unidos en Ankara. Foto: AFP

Esta puede ser una actitud miope. Claro, el enfoque de Erdogan no ha ayudado a la lira. Pero si bien Turquía puede ser un caso extremo, su situación económica no es única.

En los años posteriores a la crisis financiera de 2008, Turquía emergió como la favorita de los inversores. Con las tasas de interés de Estados Unidos en cero, la Reserva Federal imprimiendo dinero para apoyar a la economía de Estados Unidos y el dólar débil, Turquía encontró fácil y barato pedir prestados grandes cantidades de dólares para financiar ambiciosos programas de inversión nacional. El crecimiento despegó debidamente, superando el 7 por ciento, y las instituciones extranjeras hicieron cola para prestar a las empresas turcas.

Bomba de tiempo de 3 billones de dólares ... pero al menos es un quemador lento

En la actualidad, los prestatarios turcos deben alrededor de 450 mil millones de dólares en deuda en moneda extranjera, por encima de los 100 mil millones de dólares a principios de la década de 2000. Fundamentalmente, gran parte de esa deuda es a corto plazo, con US $ 180 mil millones para madurar en los próximos 12 meses.

Agregue a eso la factura de importación neta de Turquía, gran parte de ella para petróleo y gas, y en los próximos 12 meses Turquía necesita hacer pagos en divisas de alrededor de US $ 230 mil millones. Las reservas de divisas utilizables del país oscilan entre los 40 mil millones de dólares.

El presidente turco, Recep Tayyip Erdogan, anuncia un ambicioso plan de acción de 100 días para luchar contra el declive de la moneda. Foto: Xinhua

El presidente turco, Recep Tayyip Erdogan, anuncia un ambicioso plan de acción de 100 días para luchar contra el declive de la moneda. Foto: Xinhua

En el pasado, con los dólares de EE. UU. Baratos y abundantes, Turquía no habría tenido problemas para endeudarse más para pagar sus obligaciones de deuda en moneda extranjera. Pero últimamente los dólares estadounidenses se han vuelto menos abundantes en los mercados mundiales y más caros.

Por un lado, Estados Unidos ya no mantiene las tasas de interés en cero, habiendo elevado las tasas a corto plazo siete veces desde finales de 2015. Mientras tanto, en el último año, la Fed ha empezado a reducir su balance, retirando unos US $ 230 mil millones de la liquidez generada por sus sucesivas rondas de impresión monetaria posterior a la crisis.

Al mismo tiempo, desde principios de 2016, el precio del petróleo se ha duplicado de US $ 35 por barril a US $ 70. Dado que el mundo quema alrededor de 100 millones de barriles de petróleo por día, eso significa que los usuarios del petróleo han tenido que encontrar otros 350 mil millones de dólares para financiar su inventario estándar de 100 días.

El mayor mercado nuevo del que nunca has oído hablar

Y finalmente, los inversionistas han decidido que los recortes tributarios de Trump impulsarán el crecimiento de los EE. UU., Mientras que su guerra comercial dañará más a las economías de ultramar que a las estadounidenses. Como resultado, han pujado hasta el dólar estadounidense en el mercado de divisas.

En resumen, los dólares estadounidenses se han vuelto más escasos y más caros. Eso está demostrando ser un gran problema para Turquía, que necesita con urgencia moneda estadounidense para pagar sus deudas externas. Pero Turquía no es la única economía emergente que tomó prestado fuertemente en dólares estadounidenses durante los años en que eran baratos.

Según el Banco de Pagos Internacionales, las empresas en los mercados emergentes de todo el mundo han acumulado más de US $ 3 billones en deuda en dólares estadounidenses.

Istanbul, Turquía. Foto de archivo

Istanbul, Turquía. Foto de archivo

Muchas de esas compañías son asiáticas. Las cifras varían dependiendo de cómo las midas exactamente. Pero los prestatarios de las economías emergentes de Asia actualmente deben aproximadamente

US $ 1,25 billones en deudas en moneda extranjera a bancos internacionales, y han emitido alrededor de US $ 750 mil millones en bonos en moneda extranjera. Y de esa deuda de US $ 2 billones, aproximadamente una cuarta parte, o US $ 500 mil millones, se espera que madure a fines del próximo año.

En otras palabras, los prestatarios asiáticos van a tener que encontrar una gran cantidad de dólares estadounidenses de alguna parte. Y si la fortaleza de la moneda estadounidense persiste, tendrán que pagar una prima considerable para hacerlo.

Eso no será un problema para todos. Las empresas chinas pueden haber emitido US $ 450 mil millones en bonos en moneda extranjera, principalmente en dólares estadounidenses. Pero el Banco Popular de China posee reservas de divisas de 3,1 billones de dólares.

Pero los prestatarios de otros países tendrán dificultades para obtener los fondos que necesitan del exterior. A juzgar por la forma de sus saldos externos y el tamaño de sus deudas, Indonesia, Malasia, Filipinas e India parecen vulnerables en cierta medida.

Hong Kong está a punto de desencadenar una crisis financiera mundial. De Verdad?

De acuerdo, ninguno de ellos verá un crujido de proporciones turcas. Pero si el dólar estadounidense sigue siendo fuerte y relativamente escaso, entonces varios países de Asia podrían enfrentar una combinación de debilidad de la moneda local, tasas de interés internas elevadas y un crecimiento económico exprimido con suficiente dolor como para hacer que se arrepientan de haber tomado prestado con tanta libertad en Dólares estadounidenses cuando las cosas iban bien. ■

ARTÍCULOS RELACIONADOS

Tom Holland es un ex empleado de SCMP que ha estado escribiendo sobre asuntos asiáticos por más de 20 años

No hay comentarios:

Publicar un comentario