General Electric hizo creer a los inversionistas que sus pasivos disminuían pues se estaba alejando del negocio de seguros y era al revés y sus pasivos habían aumentado a US$ 38,000,000,000. GE estaba sin efectivo incluso antes de salir el informe de Markopolos

GE: Markopolos en perspectiva

Resumen

Harry Markopolos usó su fama para arrojar nueva luz sobre un problema existente en GE.

GE enfrenta múltiples demandas de accionistas, investigaciones de la SEC y del Departamento de Justicia.

Veré algunas de las demandas y presentaciones y las compararé con el informe Markolopolos.

La noticia del informe Markopolos es principalmente la posible pérdida futura, para aquellos que no se han extrapolado de los pasos en falso del pasado.

El 15 de agosto, Harry Markopolos publicó su informe Whistleblower . Si bien Markopolos es conocido principalmente por su papel en la investigación de Madoff, es un contador forense capaz que ha realizado otro trabajo valioso desde entonces. Sin embargo, su informe está escrito de manera poco profesional, con un lenguaje dramático y, a veces, declaraciones desconcertantes. Un margen de beneficio del 14% no es indicativo de un esquema Ponzi (para ser justos, quería resaltar la desconexión entre el margen de beneficio de GE y el de sus unidades de negocio). Pero su informe puso un tema en el centro de atención que solo se cubrió esporádicamente y su alcance total nunca se enfrentó directamente a los inversores y al público en general.

Cuando se trata de la carne del informe, hay menos que criticar. Aunque la presentación del material puede parecer poco profesional y está utilizando un lenguaje demasiado dramático, está en línea con los datos que estuvieron ampliamente disponibles en las diversas demandas, informes de noticias y divulgaciones en los últimos años. El valor agregado de su informe es el "cómo" ocurrió esto, especialmente desde una perspectiva contable, y el tamaño del esqueleto que se esconde en el armario.

Resumen

La principal preocupación es la constante lucha de GE para mantenerse al día con sus reservas de seguro de atención a largo plazo y los problemas de contabilidad en su división de energía. Estos problemas de LTC han provocado una investigación de la SEC y del Departamento de Justicia . Esto último es bastante raro en un asunto de contabilidad corporativa.

Las investigaciones

Después de que GE reveló un déficit de $ 15 mil millones en reservas de seguros con respecto a su división de seguros de atención a largo plazo, la SEC comenzó a investigar este asunto ampliando una investigación existente sobre las prácticas contables en la división de energía. La SEC comenzó a investigar el aumento de la reserva de seguro y el reconocimiento de ingresos y controles para los acuerdos LTC. En octubre de 2018, GE reveló que el departamento de Justicia también abrió una investigación de contabilidad penal.

Los pleitos

Al mismo tiempo que se abrieron las investigaciones de la SEC y el departamento de Justicia, ya se estaban llevando a cabo varias demandas. Hubo cierto grado de cooperación entre las demandas y las investigaciones policiales con respecto a los testigos, incluidos los ex empleados. Al menos parte del trabajo clave de Markopolos se basa en estas y otras demandas.

Hay un tema común a través de estas demandas: los ejecutivos subestiman el problema durante años, mientras que el problema nunca se revela adecuadamente en los estados financieros. Finalmente, el problema sale a la luz y GE asume un gran cargo por deterioro y enfrenta investigaciones y quemaduras de accionistas. Markopolos lleva esto más lejos para mostrar que el problema no termina aquí.

Algunas de las demandas que se han presentado han sido bastante bien investigadas. De hecho, son tan buenos como el informe Markopolos y sus acusaciones pueden verificarse fácilmente públicamente. En uno de los casos mejor investigados, TOUCHSTONE STRATEGIC TRUST et al v. GENERAL ELECTRIC, se presenta una cronología en la que GE evita sistemáticamente la divulgación de reservas de LTC durante muchos años. Markopolos cita esta demanda él mismo.

Según la demanda, el entonces CEO Immelt hizo una serie de reclamaciones en 2003:

El 19 de noviembre de 2003, durante una llamada con los inversores, Immelt describió el negocio que GE retuvo "como un bloque de escorrentía muy estable y de bajo rendimiento de [su] cartera". Immelt afirmó además que GE retuvo estratégicamente estos activos, que ellos fueron "pric [ed] muy diligentemente" y que proporcionaron "ganancias bastante seguras". Además, Immelt declaró que GE "mantuvo fuertes reservas" contra estos activos.

Si lees el informe Markopolos, esa declaración puede parecer familiar. Se puede encontrar en esta y varias otras demandas.

Sherin unos años más tarde hizo afirmaciones desconcertantes en 2009:

"Durante una presentación del 10 de febrero de 2009 en la Conferencia de Selección Industrial de Barclays Capital, Sherin declaró más específicamente que en" los últimos años, hemos salido del seguro hipotecario, seguro de bonos, seguro de vida, seguro de cuidado a largo plazo, reaseguro ".Sherin también aseguró a los inversores en una conferencia telefónica del 8 de junio de 2011 que GE Capital "vendió todos los negocios de seguros, seguros de vida, seguros de bonos, reaseguros" y, después de esas disposiciones, tuvo "una cartera tremendamente más enfocada". Sherin repitió esta declaración durante una llamada de ganancias del 20 de enero de 2012, que les dice a los inversores que, si bien GE anteriormente "tenía operaciones de seguros significativas", desde entonces "ha vendido todos los negocios de seguros".

Y luego, durante una conferencia el 1 de junio de 2016:

De hecho, durante la misma Conferencia, Sherin audazmente representó que GE se había deshecho de todo su negocio de seguros. En respuesta a una solicitud de un analista para que Sherin pusiera en contexto la transformación de GE durante el último año y medio desde una perspectiva a largo plazo, Sherin se jactó de que "[i] f si observa cuál es la cartera hoy en día en lugar de tomarla cuando Jeff [ Inmelt] comenzó, todo el negocio de seguros se ha ido. Ese fue un gran cambio en la cartera. . . . Es una cartera más limpia y sinérgica. Así que nos sentimos muy bien al respecto ".

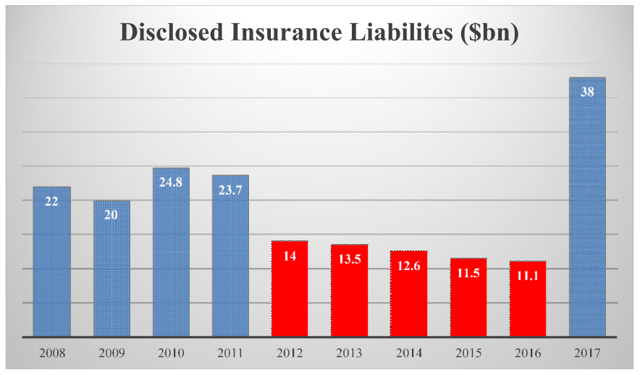

Si bien estos y muchos otros estados similares fueron hechos por ejecutivos, los pasivos no fueron revelados consistentemente en los estados financieros de GE. Los pasivos fueron a veces excluidos de la sección de pasivos por nota al pie, pero no de manera consistente, haciendo imposible cualquier tipo de comparación. Una vez que se agregaron las obligaciones de LTC en 2017, la imagen cambió por completo. La demanda de Touchstone proporciona un gráfico que lo lleva a este punto. En lugar de disminuir los pasivos debido a la salida del negocio de seguros, GE se enfrentaba a mayores pasivos, un hecho que nunca se mencionó a los inversores.

Del caso 1: 19-cv-01876-JMF - TOUCHSTONE STRATEGIC TRUST et al v. GENERAL ELECTRIC

Es difícil creer que el curso de los eventos anteriores fue solo un accidente, lo que explica el lanzamiento de las investigaciones de la SEC y el Departamento de Justicia. Se pueden encontrar declaraciones de ex empleados que expresan preocupación y muchos otros detalles en las demandas. Estos números y variaciones en las definiciones se pueden verificar en los respectivos 10-K (extractos provistos en la demanda).

Proyecciones de Markopolos

Markopolos agrega color adicional a este tema, destacando aún más las declaraciones problemáticas de los ejecutivos y las inconsistencias en los estados financieros. Él hace un argumento bastante convincente con respecto a posibles irregularidades contables, al destacar que el cargo por deterioro no pudo haberse tomado antes de 2017. Ese argumento es ciertamente plausible. Nuevamente, confía en dos de las demandas: Sjunde AP-Fonden y Touchstone para respaldar esta afirmación con detalles.

Sus proyecciones para los requisitos de reserva son discutibles, pero es justo decir que la industria no tiene el mejor historial para estimar adecuadamente los requisitos de reserva. ¿Se despertaron en 2017 y arreglaron el proceso y volvieron a la normalidad? Me sorprende que los inversores no exijan más transparencia sobre este tema para ponerlo a descansar.

¿Es este Enron?

La afirmación de Markopolos de Enron suena impactante, pero desde el punto de vista de la contabilidad forense puedo entender su razonamiento. ¿Sería cierto su alegato de que el esquema de Enron mostraría paralelos? El núcleo de ese esquema de fraude era la subestimación masiva de las responsabilidades. Enron ciertamente sería un maní en comparación con las obligaciones de LTC, por lo que la comparación es justa, pero todo lo que se supone es que tiene razón.

Markopolos simplemente extrapoló el daño hecho hasta ahora. Actualmente tengo poca GE, pero no solo por el informe Markopolos. El material existente proporciona una gran cantidad de información adicional. El aumento adicional de los pasivos junto con el cambio en las reglas contables puede ser una píldora demasiado grande para tragar. Ya sea que se haya cruzado una línea o que esto sea solo contabilidad creativa, $ 10, $ 20 o $ 38 mil millones pueden no marcar una gran diferencia. Especialmente si llegamos a una recesión, no veo flujo de efectivo para cubrir reservas adicionales de LTC, y eso era cierto antes de que se publicara su informe. La gran cantidad de incorrecciones, inconsistencias y, como mínimo, la contabilidad creativa es motivo de preocupación. La pobre respuesta de GE al informe sin entrevistas y una transparencia adicional en torno al tema agrega más señales de alerta. La contabilidad creativa eventualmente te morderá en el trasero. En la cima del ciclo, algunas empresas tienden a llevar el límite al límite.

Referencias

Demandas contra GE

SJUNDE AP-FONDEN y CLEVELAND BAKERS Y TEAMSTERS PENSION FUND v GENERAL ELECTRIC (1: 17-cv-08457-JMF)

CONFIANZA ESTRATÉGICA DE TOUCHSTONE et al v. GENERAL ELECTRIC (1: 19-cv-01876-JMF)

HACHEM v GENERAL ELECTRIC (1: 2017-cv-08457)

ZWANG v GENERAL ELECTRIC (1: 18-cv-04746-UA)

Divulgación: Soy / somos cortos GE. Escribí este artículo yo mismo y expresa mis propias opiniones. No estoy recibiendo compensación por ello (aparte de Seeking Alpha). No tengo ninguna relación comercial con ninguna compañía cuyas acciones se mencionan en este artículo.

No hay comentarios:

Publicar un comentario