Los ricos están invirtiendo como si hubiera una burbuja de mercado, o al menos cerca

- La mayoría de los inversores con $ 1 millón o más en una cuenta de corretaje creen que el mercado de valores está en una burbuja o cerca de estar en una, según una encuesta de E-Trade Financial.

- Pero el mercado alcista continuará por ahora, dicen estos ricos inversores, con la creencia de que las acciones subirán este trimestre y su tolerancia al riesgo aumentará en el primer trimestre.

- Los inversionistas millonarios están haciendo cambios en la cartera para reflejar dónde el mercado es más caro, como las acciones estadounidenses de gran capitalización, y dónde las acciones tienen un precio inferior al normal, incluso a nivel internacional.

Si un inversionista con $ 1 millón o más en el mercado cree que una burbuja bursátil ya está aquí, o que pronto llegará una, ¿cuál es la respuesta correcta? Según una nueva encuesta de E-Trade Financial, la respuesta es seguir invirtiendo en acciones, con más énfasis en los sectores infravalorados del mercado.

Solo el 9% de los millonarios encuestados por E-Trade piensan que el mercado no está ni cerca de una burbuja. El resto del conjunto de inversores adinerados:

- El 16% piensa que estamos “completamente en una burbuja”

- 46% en “una especie de burbuja”

- El 29% piensa que el mercado se acerca a uno

Sin embargo, estos inversionistas adinerados no están huyendo del mercado ni estacionando dinero en efectivo. De hecho, en medio de los crecientes temores de la burbuja, estos mismos inversores dicen que su tolerancia al riesgo ha aumentado, significativamente, en el primer trimestre de 2021, y la mayoría espera que las acciones terminen el primer trimestre con más ganancias.

Una burbuja de mercado que aún puede subir

El lanzamiento de las vacunas Covid-19, incluso si tuvo un comienzo lento, y la perspectiva de otro paquete de estímulo aún mayor del presidente electo Biden, hace que los inversores hagan lo que la historia del mercado dice que deberían hacer: mirar hacia adelante.

“Existe un reconocimiento más amplio de una economía que está mejorando y hay señales de que existen factores para que el mercado suba”, dijo Mike Loewengart, director de inversiones de la unidad de gestión de capital de E-Trade Financial.

La encuesta de E-Trade de Morgan Stanley se llevó a cabo del 1 al 7 de enero entre una muestra estadounidense en línea de 904 inversionistas activos autodirigidos que administran al menos $ 10,000 en una cuenta de corretaje en línea. El conjunto de datos millonarios desglosado exclusivamente para CNBC está compuesto por 188 inversores con $ 1 millón o más en activos invertibles.

La aparente contradicción en el continuo optimismo en un momento de crecientes temores de burbujas no es tan severa como parece. Este mercado alcista ha desafiado todos los riesgos que se le presentan y los expertos del mercado continúan creyendo que el camino de menor resistencia es hacia arriba. Aunque la senda alcista puede requerir algunos ajustes de la cartera con un mayor enfoque en los sectores infravalorados del mercado de valores.

Aquí hay algunos hallazgos de la encuesta de comercio electrónico que hablan de dónde está la mentalidad del inversor en este momento en medio del tira y afloja entre el riesgo y la recompensa.

1. Los millonarios son más optimistas que el público inversor en general

Hay mucha charla en este momento sobre un mercado sobreextendido y un entorno similar a una burbuja de las puntocom, lo que dificulta la desconexión del ruido para muchos inversores. Pero entre estos inversionistas adinerados, incluso con sus propios temores de burbuja en aumento, son cada vez más optimistas y más optimistas que el universo de inversionistas en general. El sesenta y cuatro por ciento de los millonarios son optimistas, y eso es 9 puntos porcentuales más que el cuarto trimestre de 2020, y eso se compara con el 57% del universo de inversionistas más amplio que sigue siendo alcista.

Entre estos inversores, el porcentaje que dijo que su tolerancia al riesgo ha aumentado en el primer trimestre subió 8 puntos porcentuales (del 16% al 24%). La mayoría (63%) dijo que se mantiene en el mismo nivel que el trimestre pasado. Solo el 13% de los millonarios dijo que su tolerancia al riesgo ha disminuido.

Los inversores adinerados no esperan grandes rendimientos, y el grupo más grande espera que el mercado no suba más del 5% este trimestre, pero después de la fuerte racha en los mercados que ya está en los libros, esa es una respuesta segura, aunque alcista, dijo Loewengart. . El cincuenta y nueve por ciento de los millonarios esperan otra ganancia trimestral en el S&P 500, y el 43% de los que ven una ganancia no mayor al 5%. Aquellos que piensan que el mercado debe sufrir una caída trimestral se redujo del 28% al 22%.

2. Se están realizando más cambios en la cartera

Aunque el riesgo continuado sigue siendo el modo para muchos, más inversores están modificando las carteras. La rotación en acciones de valor, acciones de pequeña capitalización y sectores deprimidos como la energía y las finanzas, ya es un fenómeno bien documentado, la llamada “gran rotación”, y estos inversores no son una excepción.

El porcentaje de millonarios que dicen que están haciendo cambios en las asignaciones en sus carteras aumentó por segundo trimestre consecutivo, en un 6%, a casi un tercio en general (32%). El porcentaje de millonarios que ingresan al efectivo sigue siendo muy bajo (7%), pero subió desde el 5% del último trimestre.

Si bien han sido las acciones de crecimiento las que obtuvieron mejores resultados en los últimos años, los inversores están aprovechando la oportunidad para pasar a sectores del mercado más orientados al ciclo.

“Todo lo que fuera de la gran tecnología se convirtió en mejores oportunidades potenciales”, dijo Loewengart.

Las empresas de pequeña capitalización han tenido un rendimiento inferior al S&P 500 desde finales de 2018, según datos de CFRA.

La brecha de crecimiento de precios entre el S&P 500 Growth y el S&P 500 Value alcanzó su nivel más alto en la historia en agosto pasado (que se remonta a mediados de los 70) y actualmente, incluso después de cierta rotación de acciones, es tan amplia como en diciembre de 1999, antes. caída de puntocom.

La relación precio-ganancias de 12 meses del S&P 500 tiene una prima del 45% con respecto a su promedio de 20 años. CFRA fija el aumento de ganancias en 2021 para el componente de crecimiento S&P 500 del índice en 13.3% versus 20.1% para su grupo de valor.

3. El comercio de las personas que se quedan en casa puede haber superado su punto álgido, pero es permanente

Incluso con millonarios más propensos a decir que están haciendo cambios en las asignaciones de su cartera, el optimismo sector por sector del S&P 500 no ha cambiado mucho, según la encuesta, que muestra que para cada inversor que participa en la rotación para valorar nombres y Más jugadas cíclicas, todavía hay muchas que dejan que su dinero de mercado se apodere de los ganadores.

“Ahí está el factor de impulso. La gente quiere seguir creyendo que donde han visto fuertes retornos continuará, pero algunos reconocen que no puede aumentar para siempre”, dijo Loewengart.

Si bien el interés en las finanzas como el sector con mayor potencial aumentó ligeramente (en un 3%) este trimestre, una apuesta por una rápida recuperación financiera, dice Loewengart, la tecnología de la información en general y la atención médica siguen siendo las principales apuestas del sector, y esa ha sido la caso a lo largo de este mercado alcista. La atención de la salud (66%) y la tecnología (53%) siguen siendo los dos sectores más populares, y ninguno de los dos vio una disminución en el interés de los inversores.

Es difícil apostar en contra de la tecnología, incluso a pesar de todos sus beneficios.

“Podemos hablar mucho sobre cómo ha terminado el negocio de quedarse en casa y cómo otros segmentos están preparados para hacerlo mejor, pero cuando vemos que las expectativas del sector son similares, eso también es un reflejo de que el mercado está vinculado a la tecnología y el hecho que el mundo ha cambiado como resultado de Covid ”, dijo Loewengart. “Algunas cosas no volverán a ser como antes, y veremos una expansión múltiple en los grandes nombres de la tecnología”, dijo.

Añadió que los inversores deberían esperar que las ganancias sean más modestas, dadas las valoraciones actuales, que la oportunidad en los sectores cíclicos donde más estímulo y despliegue de vacunas pueden impulsar un crecimiento de valoración más significativo. “Hay un cambio potencial de liderazgo en el mercado”, dijo Loewengart.

4. Las oportunidades del mercado internacional son más atractivas

Los datos son más claros sobre el aumento de los intereses en el extranjero que las apuestas sectoriales que cambian de manera significativa dentro del mercado estadounidense. Eso se debe en parte a que estos millonarios, por regla general, tienen una preferencia de larga data por las acciones estadounidenses.

Los millonarios están sacudiendo el sesgo de su país de origen y se están interesando más en las inversiones fuera de los EE. UU., Con un interés de hasta 9 puntos porcentuales este trimestre. El porcentaje de inversores millonarios que dijeron que los mercados internacionales les resultaban más atractivos en el primer trimestre de 2021 aumentó del 27% al 36%.

“Definitivamente es un gran movimiento en términos de millonarios, un movimiento significativo”, dijo Loewengart.

Durante los últimos tres años, el S&P 500 ha superado a los índices de mercados emergentes e internacionales desarrollados por S&P. La última vez que esos mercados internacionales superaron al índice de gran capitalización de EE. UU. Fue en 2017.

Si bien el dólar se ha recuperado recientemente, su debilidad más generalizada en los últimos meses es un elemento clave para el desempeño de las acciones internacionales.

“Hace que el conjunto millonario esté más en sintonía con la oportunidad”, dijo Loewengart.

Es imposible saber a partir de la encuesta cuánto de ese nuevo interés en el extranjero es de base amplia frente a China, específicamente. “China podría ser el único miembro del G8 que tuvo un crecimiento del PIB en 2020. Ese es un indicador claro de que el mundo fuera de Estados Unidos, el mundo en desarrollo, está superando el virus”, dijo.

5. El factor de riesgo político de EE. UU. Experimenta una gran caída

Si el riesgo político y electoral fue un factor importante en el cuarto trimestre, este trimestre vio una importante rebaja de los inversores.

El final de la encuesta de comercio electrónico captó la segunda vuelta de las elecciones de Georgia y los disturbios en el Capitolio, después de los cuales el mercado estableció otro récord , pero en la pregunta más importante, la elección presidencial, los inversores millonarios ya no están tan preocupados como la última vez. trimestre.

El porcentaje de inversionistas adinerados que ven la nueva administración presidencial como el mayor riesgo para su cartera se redujo del 50% al 30% este trimestre. El veintiséis por ciento de estos inversores son pesimistas sobre las perspectivas de la economía estadounidense bajo el presidente electo Biden, mientras que el 60% expresó cierto nivel de optimismo, de moderado (38%) a alto (22%).

Mientras tanto, la volatilidad del mercado experimentó un aumento entre los factores de riesgo, desde el 18% de los millonarios que lo veían como la mayor amenaza de cartera a poco más de una cuarta parte (27%).

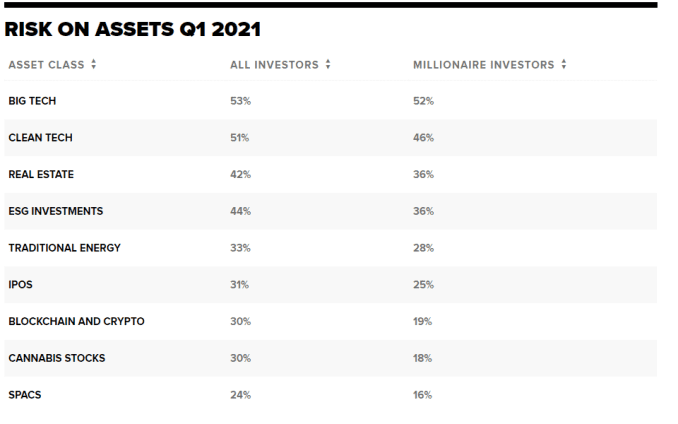

6. Es menos probable que los millonarios se arriesguen cuando se trata de los activos más riesgosos.

La última fase de este mercado alcista, la fase posterior a Covid Spring 2020, ha estado marcada por un apetito de riesgo por nuevas ofertas, OPI y SPAC, así como un aumento en nuevas clases de activos como las criptomonedas, incluido bitcoin. Los millonarios, incluso si continúan estando en posición de riesgo, tienen menos probabilidades de estar interesados en este tipo de apuestas:

No hay comentarios:

Publicar un comentario