La curva de rendimiento clave se invierte al peor nivel desde 2007, tasa de 30 años por debajo del 2%

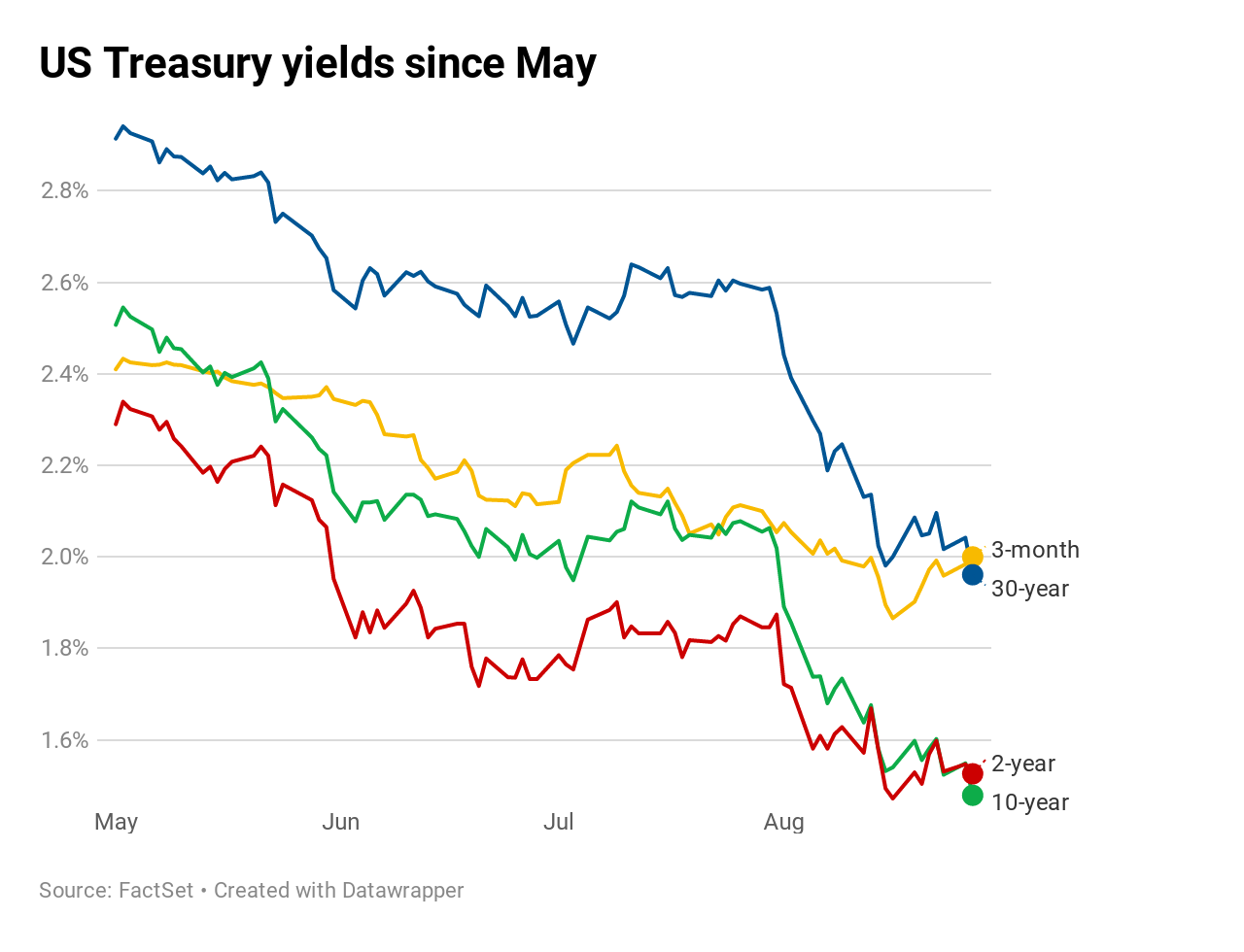

Las tasas del Tesoro a largo plazo se agregaron a su caída de un mes el martes, agravando una inversión clave en la curva de rendimiento y enviando el rendimiento a 10 años a su nivel más bajo en comparación con la tasa a 2 años desde 2007.

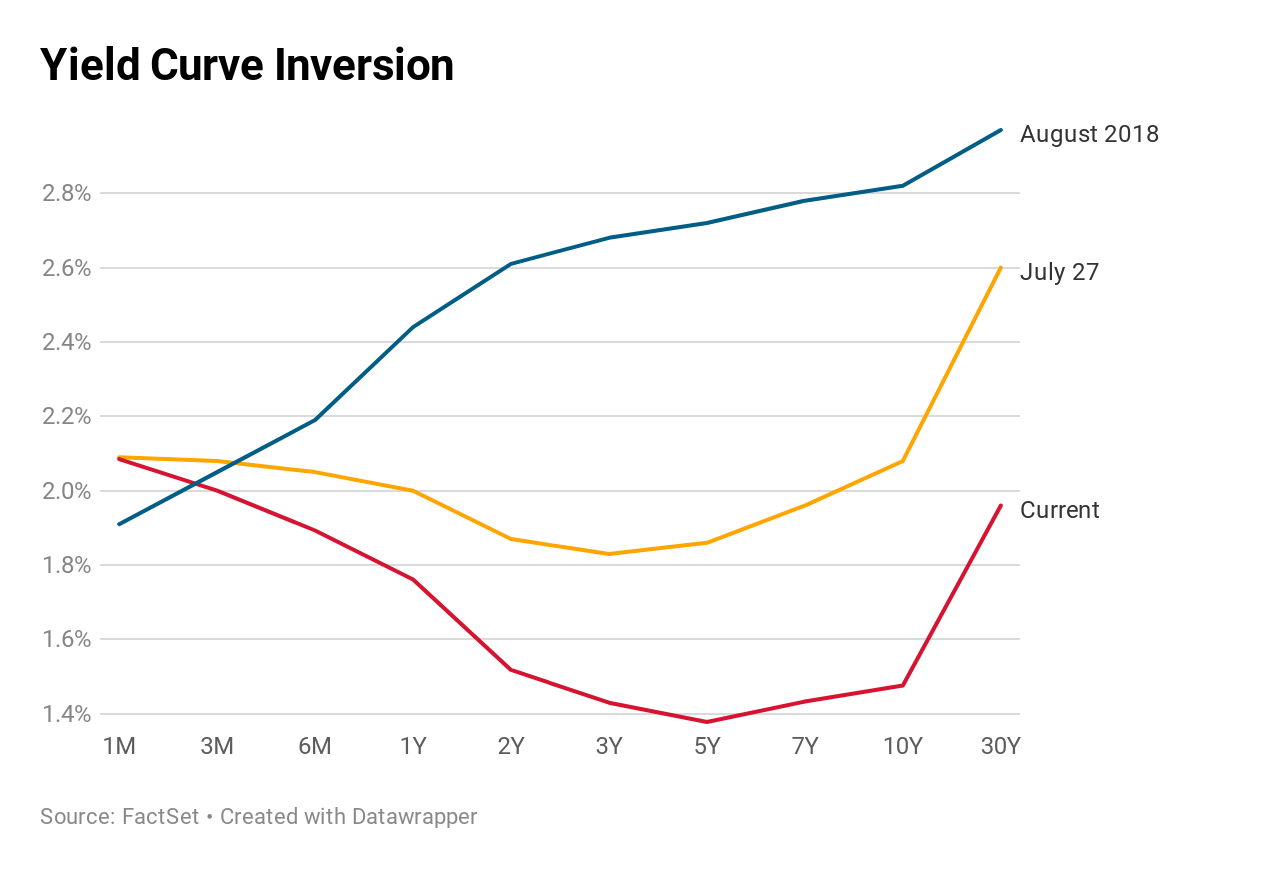

El rendimiento del bono del Tesoro a 2 años , más sensible a los cambios en la política de la Reserva Federal, cayó a 1.526%, 5 puntos básicos por encima de la tasa del bono a 10 años de 1.476% después del cierre invertido el lunes. Antes de agosto, la última inversión de esta parte de la curva de rendimiento fue la que comenzó en diciembre de 2005, dos años antes de la crisis financiera y la posterior recesión.

El diferencial entre el rendimiento del Tesoro a 3 meses y el del bono a 10 años, la métrica de inversión preferida de la Reserva Federal, cayó a -52 puntos básicos, su nivel más bajo desde marzo de 2007.

El bono a 30 años rindió 1.955% y estaba a punto de cerrar por debajo del rendimiento de la factura a 3 meses por primera vez desde 2007.

Los operadores de renta fija consideran que una tasa de 10 años por debajo del rendimiento de 2 años es un importante pronóstico de recesión, lo que marca un fenómeno inusual ya que los tenedores de bonos reciben una mejor compensación a corto plazo. El Dow Jones Industrial Average retrocedió una ganancia de 155 puntos el martes cuando los rendimientos de los bonos cayeron.

De hecho, la tasa de 2 años ha superado la de los 10 años anteriores a cada recesión en los últimos 50 años y las últimas cinco inversiones de 2 a 10 han llevado a recesiones. Sin embargo, cronometrar cualquier recesión futura es más difícil: incluso cuando una inversión predice una recesión, la inversión de la curva de rendimiento es, en promedio, 22 meses antes, según Credit Suisse.

El empeoramiento de la inversión es “sin duda validar que una recesión tiene una gran posibilidad de estar aquí dentro de un año, año y medio a partir de ahora”, dijo Kevin Giddis, jefe de mercados de capital de renta fija en Raymond James.

Gran parte de la angustia del mercado es una función de “lo que los inversores creen que va a hacer la Reserva Federal y la demora en el acuerdo comercial entre Estados Unidos y China”, agregó.

Las tibias expectativas de inflación y la incapacidad percibida de la Reserva Federal para aumentar los precios de los gansos, dijo Giddis, ofrecen una razón convincente para continuar comprando deuda a 10 y 30 años. Los inversores tienden a vender bonos del Tesoro cuando la inflación es alta porque erosiona el poder adquisitivo de los pagos fijos de los bonos. Los rendimientos de los bonos se mueven inversamente a sus precios.

La Fed trata de mantener la inflación alrededor de su objetivo del 2%, un ritmo que considera saludable y sostenible para la economía de los Estados Unidos. Pero a pesar de las tasas de interés históricamente bajas, las ganancias de precios se han mantenido moderadas.

Los precios al consumidor medidos por el índice de precios de gastos de consumo personal (PCE), el indicador de inflación favorito de la Fed, subieron un 0.1% en junio a medida que cayeron los precios de los alimentos y la energía. En los 12 meses hasta junio, el índice de precios PCE subió un 1,4% después de un aumento similar en mayo.

El Departamento del Tesoro subastó $ 40 mil millones en bonos a 2 años con un alto rendimiento del 1.516%. La relación oferta / cobertura, un indicador de la demanda, fue 2.6. Los licitadores indirectos, que incluyen a los principales bancos centrales, recibieron el 47,1%. Los postores directos, que incluyen administradores de dinero nacionales, compraron 20.4%.

Aunque las explicaciones para los movimientos del mercado del martes fueron pocas, algunos señalaron comentarios del presidente Donald Trump después de la cumbre del Grupo de los Siete el lunes. Trump dijo que China era sincera sobre un acuerdo comercial con los EE. UU., Aunque Pekín cuestionó su afirmación de que representantes chinos llamaron a los principales negociadores comerciales de Estados Unidos el domingo por la noche para reanudar las conversaciones.

Los rendimientos a corto plazo se impulsaron antes de una serie de subastas; el Departamento del Tesoro venderá $ 40 mil millones en notas del Tesoro a 2 años, $ 41 mil millones en notas a 5 años y $ 32 mil millones en notas a 7 años.

DESCRIPCIÓN GENERAL DE LOS MERCADOS DE EE. UU .: GRÁFICO DEL TESORO

| CORAZÓN | EMPRESA | RENDIMIENTO | CAMBIO | %CAMBIO |

|---|---|---|---|---|

| US 3-MO | Tesoro de los Estados Unidos a 3 meses | 2.018 | 0,023 | 0.00 |

| EE.UU. 1 AÑO | Tesoro de 1 año de EE. UU. | 1.758 | -0,005 | 0.00 |

| ESTADOS UNIDOS 2 AÑOS | Tesoro de 2 años de EE. UU. | 1.522 | -0,006 | 0.00 |

| US 5-YR | Tesoro estadounidense a 5 años | 1.387 | -0.005 | 0.00 |

| US 10-YR | Tesoro de los Estados Unidos a 10 años | 1.484 | -0,006 | 0.00 |

| ESTADOS UNIDOS 30 AÑOS | Tesoro estadounidense a 30 años | 1.945 | -0,022 | 0.00 |

No hay comentarios:

Publicar un comentario