Por qué declarar la victoria sobre la inflación demasiado pronto puede ser un error para la economía

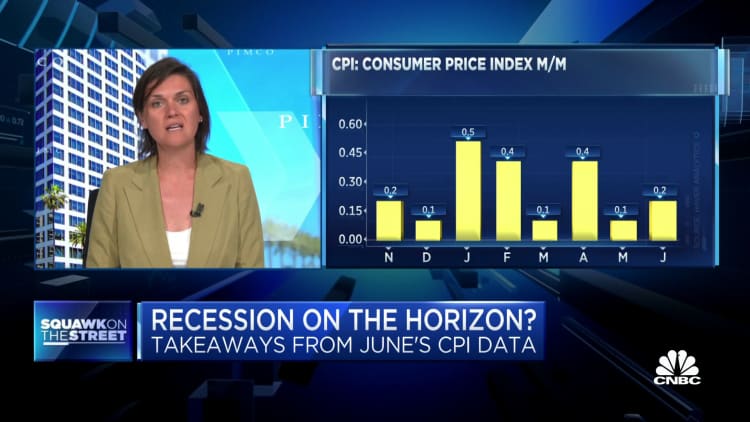

- Tanto el índice de precios al consumidor como el índice de precios al productor alcanzaron su nivel más bajo en algunos años la semana pasada, lo que sugiere que el peor episodio de inflación desde la década de 1970 podría estar terminando.

- Pero los economistas están desgarrados por las implicaciones de las últimas cifras, y algunos dicen que significa que la Reserva Federal logrará su aterrizaje suave, mientras que otros todavía ven venir una recesión.

- Es probable que la Fed siga subiendo de nuevo a fines de julio, después de omitir un aumento de la tasa de interés el mes pasado después de diez en el último año.

Las cifras de inflación al consumidor de la semana pasada cayeron a su tasa anual más baja en dos años . Se observó una caída alentadora similar en el índice de precios al productor , lo que aumentó las apuestas de que la Reserva Federal puede lograr un aterrizaje suave para la economía de EE. UU., un resultado que rara vez sucedió durante los ciclos anteriores de aumento de tasas.

Los expertos están divididos sobre lo que significa el progreso en la inflación para la reunión del 25 y 26 de julio del Comité Federal de Mercado Abierto de la Fed, que hará su próxima llamada sobre las tasas de interés, así como la probabilidad de recesión.

Reducir la inflación sigue siendo una prioridad para la Fed, y los aumentos de tasas a los que se refiere como una “herramienta contundente” siguen siendo su herramienta principal para enfriar los precios en toda la economía. El mercado está totalmente a la espera de otra subida de tipos de interés por parte de la Fed en julio, después de que se saltara una subida de tipos en junio. Las apuestas actuales son casi unánimes, con el 96% de los operadores diciendo que la Fed subirá las tasas en otros 25 puntos básicos, a un rango de 5,25% a 5,50%, según el rastreador CME Fed.

Para la Fed, la inflación ideal está en el rango objetivo del 2%. El presidente de la Fed, Jerome Powell, ha sido claro desde que la inflación comenzó a caer que hace una distinción entre una tendencia de desinflación que ha comenzado y que la Fed puede declarar que su lucha contra la inflación ha terminado. El dato del IPC del 3% de la semana pasada es lo más cerca que ha estado la Fed de su objetivo a largo plazo en años, y fuera de la Fed, algunos expertos del mercado no tienen reparos en declarar la victoria.

‘¿Misión cumplida?’

La Fed ha “logrado su misión”, dijo Ed Yardeni, presidente de Yardeni Research, en el “Informe de medio tiempo” de CNBC el miércoles por la mañana.

“No quieren usar la expresión ‘misión cumplida’ porque es una maldición, pero creo que en gran medida han logrado su misión, que era subir la tasa de los fondos federales a un nivel restrictivo y mantenerla allí. —dijo Yardini—.

El mercado de valores ha estado en modo rally, con el Promedio Industrial Dow Jonescerrando una racha ganadora de cinco días el viernes, y tanto el índice Dow como el S&P 500operando por encima de sus promedios de 200 días y aproximadamente un 6% de retomar los máximos históricos.

“Estos [datos] son el material de un aterrizaje suave, esto es lo que la Fed ha estado buscando, esto es lo que el mercado quiere ver”, dijo Paul McCulley, profesor de Georgetown y exdirector gerente del gigante de inversión en bonos Pimco, durante una entrevista de “Squawk on the Street” de CNBC la semana pasada.

Un aterrizaje suave y otra subida de tipos para la ‘credibilidad’

Pero McCulley, mientras estaba en el campo del aterrizaje suave, dijo que eso no lleva a la conclusión de que bajará las tasas cuando se reúna el 25 y 26 de julio.

“Eso no cambia lo que sucederá en dos semanas”, dijo. “La Reserva Federal va a ajustar otros 25 [puntos básicos], tienen que hacerlo para darle sustancia a la noción de que se saltaron la última vez, no se detuvieron, y todavía tienen uno más en el gráfico de puntos para fin de año”, dijo.

La semana pasada, varios expertos, incluido el estratega bursátil Tom Lee, socio gerente de Fundstrat y jefe de investigación, señalaron que la Fed mantuvo su credibilidad al aumentar nuevamente las tasas.

Las últimas cifras de inflación y las probabilidades en contra de un aterrizaje suave hacen que el curso a corto plazo de la Fed sea más difícil, pero Lee dijo que el banco central probablemente volverá a subir las tasas “por el bien de la credibilidad”, dijo Lee en “Closing Bell Overtime ″ .

Ese es un punto importante en la lectura de la Fed, dijeron los expertos, porque cuando la Fed decidió no subir las tasas en junio, se vio como un “salto” en lugar de una pausa que podría extenderse.

Quedan los contrarios, o al menos aquellos en el mercado dispuestos a argumentar el caso de que después de los últimos datos económicos, la Fed puede terminar.

“No creo que un aumento en julio esté absolutamente garantizado”, dijo Liz Young, jefa de estrategia de inversión de SoFi, en el “Informe de medio tiempo” de CNBC la semana pasada. “Creo que hay una probabilidad decente de que se hagan o de que prolonguen aún más la pausa porque ha habido un buen progreso, y está bien ser positivo sobre ese progreso”.

El exvicepresidente de la Reserva Federal, Roger Ferguson, quien ha sido consistente en su opinión de que la inflación se mantendrá estancada y que la Fed no se moverá rápidamente para declarar la victoria incluso si eso significa una recesión para la economía, enfatizó después de los últimos datos de inflación que todavía es demasiado pronto para hacer una llamada ganadora. Pero está más alentado por la posibilidad de que la economía evite la recesión, algo que, según la historia económica reciente, no sería posible.

Espera hasta septiembre

“Creo que existe una posibilidad cada vez mayor de que ese aterrizaje suave, lo cual es algo muy positivo”, dijo Ferguson en “Squawk Box ” de CNBC la semana pasada. “Afortunadamente, todavía vemos un impulso en muchos sectores. Sin embargo, creo que es demasiado pronto para declararlo como un trato cerrado, porque como ha dicho la propia Fed, gran parte del trabajo que han hecho aún no ha aparecido en mercado.”

Septiembre, dice Ferguson, es cuando los mercados deberían observar más de cerca los efectos de las alzas anteriores y ver cómo han afectado a la economía. Hoy en día, todavía existe el riesgo de que el enfriamiento de la inflación esté menos directamente relacionado con las subidas de la Fed de lo que algunos concluyen.

El mensaje de los altos ejecutivos corporativos del sector de consumo ha sido esperar algún nivel de inflación alta durante algún tiempo. El director financiero de PepsiCo, Hugh Johnston, dijo la semana pasada después de sus últimas ganancias que no espera que la canasta de productos básicos que rastrea regrese a un promedio histórico. Está obteniendo menos margen de los precios más altos que se transmiten a los consumidores hoy en día; más margen, dijo, proviene de las eficiencias operativas, incluida la automatización, pero espera que esos precios se mantengan altos vinculados a una tasa de inflación subyacente elevada, incluso si está disminuyendo.

Por qué una recesión todavía está en la imagen

La encuesta de CNBC a los directores financieros indica que la mayoría todavía espera una recesión, mientras que se han vuelto más positivos sobre las perspectivas de las acciones y una Reserva Federal menos agresiva. Varios CFO dijeron en una llamada privada reciente entre miembros del Consejo de CFO de CNBC que enviaron el mensaje directamente a sus presidentes regionales de la Fed de que es hora de dejar de subir las tasas porque la economía se está desacelerando de formas que ellos pueden ver, desde el comercio. los volúmenes en la cadena de suministro a la actividad manufacturera, el gasto del consumidor y el deterioro del crédito, si no la morosidad, pero eso solo puede volverse obvio para la Reserva Federal demasiado tarde.

Esta visión del director financiero, que se puede resumir en la descripción del economista Milton Friedman de “retrasos largos y variables” de la política monetaria, fue compartida por la directora gerente de Pimco, Tiffany Wilding, quien cree que una recesión es probable.

“Creemos que el crecimiento se desacelerará en la segunda parte de este año. Hay obstáculos para el consumo debido al reinicio de los pagos de préstamos estudiantiles”, dijo la semana pasada en “Squawk on the Street ” de CNBC.

“Debajo de la superficie, el crecimiento del crédito se está desacelerando y desacelerando de manera bastante dramática. Y la economía en última instancia necesita crédito para funcionar, por lo que será un gran obstáculo en un momento en que la política monetaria es muy estricta”, dijo Wilding.

A medida que la economía se debilite, el desempleo aumentará. “Y por lo general, históricamente, ese aumento en el desempleo se ha caracterizado por trimestres negativos de crecimiento del PIB real”, dijo. “En otras palabras, nunca hemos visto en la historia un aumento del desempleo sin esos trimestres negativos, por lo que creemos que probablemente verá una recesión”, agregó.

Muchos CFO siguen opinando que, incluso en las condiciones actuales del mercado laboral ajustado y el crecimiento desafiante del empleo dados los riesgos económicos más amplios, eventualmente, cuando el desempleo aumente, aumentará más de lo que la Reserva Federal tiene como objetivo.

Pero incluso en su peor escenario, Wilding espera una recesión “moderada”. Y espera que la subida de tipos de julio sea la última de la Fed en este ciclo.

La presidenta de la Reserva Federal de San Francisco, Mary Daly, expresó su compromiso de reducir aún más la inflación en ” Squawk on the Street ” la semana pasada.

“Realmente es demasiado pronto para decir que podemos declarar la victoria sobre la inflación. Este mes de datos es muy positivo, espero que sea parte de una tendencia a la baja en la inflación, pero estoy en modo de espera porque sigo decididos a reducir la inflación al 2%”.

No hay comentarios:

Publicar un comentario