La próxima crisis

Hola. Hoy analizamos las crecientes tensiones en el mundo en desarrollo, la creciente probabilidad de que el BCE suba las tasas a partir de julio y el estatus del dólar como moneda de reserva mundial.

Cepas emergentes

Una crisis suele engendrar otra, y las crisis a menudo nacen en lugares inesperados. Por eso vale la pena prestar atención a lo que está sucediendo en Sri Lanka en este momento. Parece el comienzo de algo más grande a medida que las economías emergentes enfrentan el mayor conjunto de shocks simultáneos vistos desde la década de 1990.

La nación insular del sur de Asia presentó formalmente esta semana una solicitud de ayuda del Fondo Monetario Internacional después de que anunciara la semana pasada que suspendería los pagos de su deuda externa porque esencialmente necesitaba el dinero para alimentarse .

Con eso, Sri Lanka se ha convertido en la primera gran víctima de los aumentos repentinos de los precios de las materias primas causados por la guerra en Ucrania. Y un presagio de lo que parece probable que venga en otras economías emergentes.

Sí, Sri Lanka es un país pequeño y, por lo tanto, fácil de ignorar si eres un inversor centrado en el panorama macro global. Y sí, muchas economías emergentes, especialmente en América Latina, son exportadores de materias primas cuyas economías se beneficiarán del aumento de los precios.

¿Año de vivir peligrosamente?

Los riesgos para los mercados emergentes se han multiplicado este año

Fuente: UNFAO, Bloomberg

Nota: Sobreendeudamiento = bonos negociados a más de 1000 pb por encima de los bonos del Tesoro de EE. UU.

Pero la inflación de los precios de los alimentos y los combustibles es realmente solo el comienzo de la historia cuando se trata de shocks.

En las reuniones de primavera del FMI y el Banco Mundial esta semana, un gran enfoque es la deuda que se acumuló a medida que los países luchaban contra la pandemia. Detrás de esa discusión está la perspectiva de que los costos del servicio de la deuda aumenten drásticamente a medida que la Reserva Federal aumente las tasas de interés para controlar la inflación de EE. UU.

En otras palabras, la crisis de los precios de los alimentos y los combustibles que ahora lleva a la gente a protestar en las calles de Sri Lanka, Perú, Túnez y otros países pobres probablemente sea solo el comienzo. Todos deberíamos estar pensando más en una posible crisis de deuda que se está gestando en los mercados emergentes.

El FMI no anda con rodeos. En los últimos días, mientras rebajó las previsiones de crecimiento, advirtió sobre "ondas sísmicas" que azotan la economía mundial y señaló el posible retorno del " círculo fatal " entre la deuda soberana y los bancos locales en las economías en desarrollo que tienen un monto récord. de eso

El Banco Mundial tampoco. Ha anunciado la creación de un fondo de $ 170 mil millones , una pila más grande que la que se desplegó para luchar contra Covid, para ayudar a las economías frágiles a sobrellevar los próximos meses.

Hemos tenido una pandemia, una recesión y una guerra en los últimos dos años. Puede que no sea lo que nadie quiere oír. Pero probablemente sea hora de prepararse para una crisis de los mercados emergentes. Ya se está poniendo en marcha.

Lea la historia completa aquí .

—Shawn Donan

La escena económica

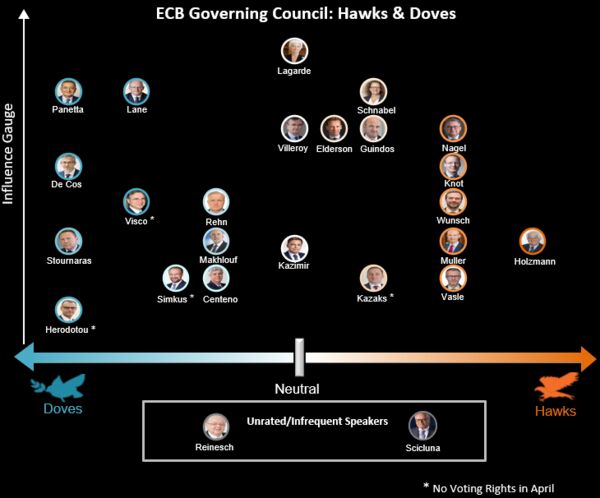

El primer aumento de la tasa de interés del Banco Central Europeo en más de una década está potencialmente a solo tres meses de distancia y los formuladores de políticas pueden moverse más rápido de lo previsto después de eso, una perspectiva que está sacudiendo a los mercados.

Cuatro funcionarios, incluido el vicepresidente Luis de Guindos, dijeron en los últimos días que el BCE podría aumentar su tasa de depósito desde el -0,5% a principios del tercer trimestre después de finalizar las compras de activos. Los comentarios reflejan la creciente preocupación de que la inflación, que ya casi cuadriplica la meta del 2% y sigue aumentando, corre el riesgo de salirse de control a pesar de las perspectivas de crecimiento en deterioro.

Pierre Wunsch de Bélgica, uno de los funcionarios del BCE más agresivos, incluso ve la posibilidad de que el banco central eleve las tasas de política por encima de cero antes de fin de año, lo que incitará a los operadores a aumentar las apuestas de aumento de tasas.

Lea la historia completa aquí .

Lecturas obligadas de hoy

Investigación que necesita saber

Una sabiduría convencional emergente ha sido que el secuestro financiero liderado por Estados Unidos de Rusia por su invasión de Ucrania podría socavar con el tiempo el papel supremo del dólar en el sistema financiero mundial, porque los grandes mercados emergentes, incluida China, ahora temerían no poder acceder a su dinero. .

Un grupo de economistas tiene exactamente la conclusión opuesta. Michael Dooley, David Folkerts-Landau y Peter Garber dicen que la forma correcta de pensar en las reservas de divisas es como garantía de las inversiones del sector privado realizadas por las empresas e instituciones financieras del mundo rico en los países en desarrollo.

Saber que el país rico o del “centro” podría apoderarse de los activos del gobierno de la “periferia” haría que la institución del mundo desarrollado se sintiera cómoda al enviar dinero a un lugar que de otro modo sería riesgoso.

“El dólar es la moneda de reserva dominante porque Estados Unidos es el único país con suficiente poder para imponer exactamente tales sanciones cuando un país como Rusia se porta mal. Estados Unidos se gana el 'privilegio exorbitante' de tener la moneda de reserva mundial al atreverse a imponer sanciones cuando lo justifica el comportamiento de los propietarios de las reservas”, escribe el trío en un artículo de la Oficina Nacional de Investigación Económica .

La serie de incautaciones de activos debería reforzar la confianza en que los países de la periferia serán castigados, dando a los inversores una confianza renovada para poner dinero en los mercados emergentes que forman parte del sistema del dólar, dice el periódico.

Dominio del dólar

El dólar sigue representando la mayor parte de las reservas mundiales de divisas

Fuentes: Bloomberg, FMI

Si bien algunos países pueden optar por no participar, la principal conclusión de los economistas es que "el dólar seguirá siendo la moneda de reserva central del resto del sistema basado en el dólar y que aumentará el papel del dólar y la demanda de dólares".

En #EconTwitter

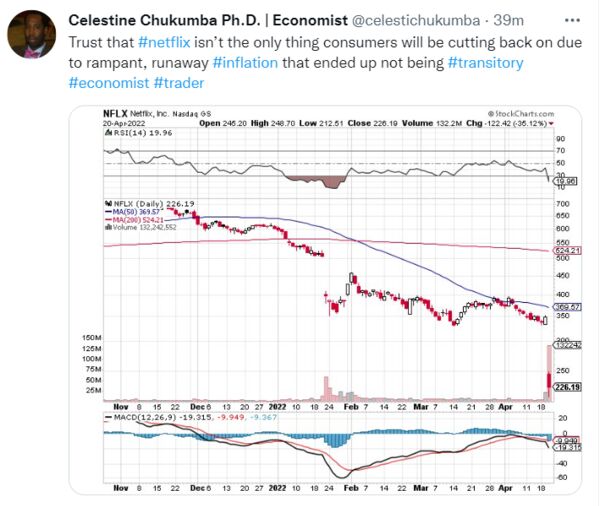

La respuesta de los suscriptores de Netflix al último aumento de precios puede ser una señal de lo que vendrá...

Haga clic aquí para ver nuestra historia y leer más reacciones en Twitter

No hay comentarios:

Publicar un comentario