Un gran informe de empleos se avecina en la próxima semana, a medida que los mercados ingresan al mes de junio, a menudo débil.

- El informe de empleos de mayo se cierne sobre los mercados en la próxima semana, con 674.000 puestos de trabajo previstos, después de las decepcionantes 266.000 nóminas del mes pasado.

- Las acciones obtuvieron un desempeño mixto en mayo y, según Bespoke, junio puede ser débil, con el Dow Jones a la baja en promedio un 0,7% durante el mes durante los últimos 20 años.

- La atención se centrará principalmente en la economía y la Fed en la próxima semana, después de que se publicara el viernes otro informe de inflación más caliente de lo esperado.

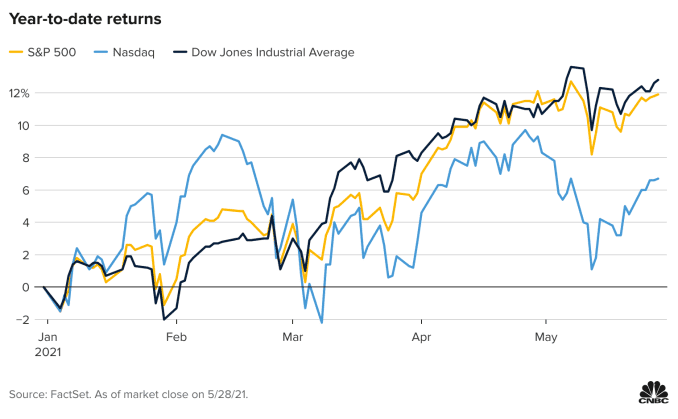

El informe de empleo de mayo es el gran acontecimiento de la próxima semana, ya que las acciones entran en el mes de junio, a menudo débil. Las acciones están terminando mayo con un comportamiento mixto. Los índices de gran capitalización como el S&P 500 y el Dow registraron ganancias. El S&P subió medio por ciento y el Dow subió un 1,9%. El Russell 2000 de pequeña capitalización se mantuvo estable, subió un 0,1%, y el Nasdaq, de alta tecnología, bajó un 1,5%.

Junio no ha sido históricamente un mes fuerte para las acciones. Bespoke Investment Group señala que durante los últimos 50 años, el Dow ha ganado solo un 0,12% en junio y ha sido positivo el 52% del tiempo.

Pero durante los últimos 20 años, junio fue mucho más débil, ganando solo el 40% del tiempo. El desempeño de junio está vinculado con septiembre como el peor mes del año, con una caída promedio del Dow del 0,7%, según Bespoke.

La economía está al frente y al centro en la próxima semana con las importantes lecturas del ISM sobre la actividad del sector de manufactura y servicios, pero la medida más importante será el informe de empleos del viernes. Según Dow Jones, los economistas esperan que el informe de empleo del viernes muestre la creación de alrededor de 674.000 puestos de trabajo en mayo, después de los decepcionantes 266.000 puestos de trabajo añadidos en abril . Eso fue aproximadamente una cuarta parte de lo que esperaban los economistas.

“Sabes que si tenemos dos meses seguidos sin cumplir con las expectativas laborales, el mercado se pondrá nervioso”, dijo George Goncalves, jefe de estrategia macro de EE.UU. en MUFG. “Con suerte, lo superamos y luego eso crea un rumor positivo, y entramos en la reunión de la Fed y luego decimos, ‘Oye, la economía todavía está bien encaminada’”.

Gran evento de junio

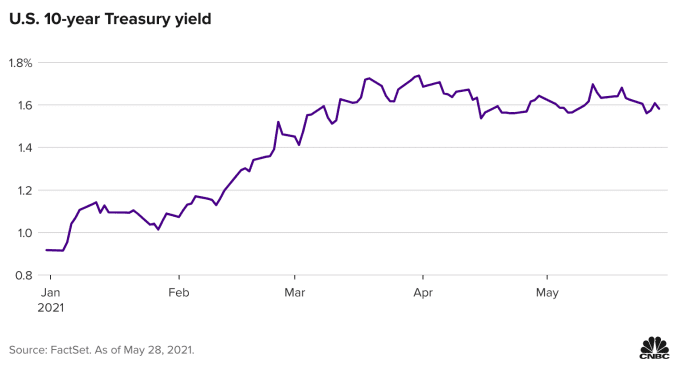

La Fed se reúne del 15 al 16 de junio y los profesionales del mercado ya anticipan que será el evento más importante del mes. Los funcionarios de la Fed han enfatizado que mantendrán la política tranquila mientras observan señales de que la economía realmente se está recuperando. También sostienen que las lecturas de inflación más altas son temporales, ya que los datos se comparan con un período débil del año pasado.

La clave para los mercados es si la Fed comienza a creer que la inflación es más alta de lo esperado o que la economía se está fortaleciendo lo suficiente como para progresar sin tanto apoyo monetario. Los funcionarios de la Fed han dicho que considerarían discutir la reducción gradual de su programa de compra de bonos de flexibilización cuantitativa si ven signos de mejora, y ese sería un primer paso hacia los aumentos de las tasas de interés, que no se esperan hasta al menos 2023.

Si la inflación aumenta demasiado, la principal arma de la Fed para combatirla es elevar las tasas de interés.

La perspectiva de tasas de interés más altas pone nerviosa a la bolsa, ya que significaría mayores costos para las empresas y menor liquidez. En teoría, las tasas de interés más altas también significan que los inversores podrían potencialmente elegir inversiones en bonos de mayor rendimiento en lugar de acciones.

La próxima gran lectura para la economía es el informe de empleos del viernes, y se vislumbra grande ya que las lecturas recientes de inflación han sido mucho más calientes de lo esperado. El último fue el índice de precios de los gastos de consumo personal del viernes. Mostró que la inflación subyacente se ubicó en 3,1% interanual, la lectura más sólida para esa medida desde 1992.

El libro beige de la Fed sobre la economía se espera el miércoles. Los datos de fabricación de ISM se esperan el martes y los servicios de ISM se publican el jueves. El presidente de la Fed, Jerome Powell, habla sobre los bancos centrales y el cambio climático en la conferencia virtual global Green Swan 2021 el viernes.

Estallido de inflación

La Fed ha dicho que tolerará un rango promedio de inflación alrededor de su objetivo del 2% hasta que vea que la inflación se mantendrá en un nivel más alto. La inflación ha estado en su mayoría por debajo del 2%, antes de las últimas cifras.

“Con el número de PCE llegando como cualquier otro número de inflación en las últimas seis semanas, más caliente de lo esperado, el mercado se está acercando poco a poco a criticar a la Fed sobre su opinión de que la inflación es transitoria”, dijo Julian Emanuel, jefe de acciones y derivados estrategia en BTIG.

Emanuel dijo que la actividad especulativa en torno a las acciones de memes esta semana es una señal de espuma y muestra una gran cantidad de liquidez en manos de los inversores. Una de esas acciones, AMC , cerró un 1,5% el viernes después de subir un 116% la semana pasada , lo que le dio una ganancia de 1.200% en 2021.

“La red neta a nivel de índice es básicamente un mercado de valores que se mueve hacia los lados”, dijo Emanuel. “Nuestra opinión sigue siendo que cuando se mira a más largo plazo, el panorama general es que se trata de un mercado alcista que comenzó en marzo del año pasado y que aún tiene que correr. Cuando lo miras a mediano plazo, el mercado tiene todo el derecho a estar preocupado y creemos que aumentará su preocupación de que la Fed no esté prestando suficiente atención a la estabilidad de precios ”.

Emanuel dijo que estudió lo que sucedió con las acciones cuando el PCE básico estaba por encima del objetivo del 2% de la Fed. “El rendimiento mensual promedio para los meses en los que el PCE básico ha estado por encima del 2%, desde 1989 es (una disminución) del 1,6%, con un sesgo decidido hacia sectores más defensivos como la atención médica con un desempeño superior y un sesgo muy pronunciado para la tecnología de todo tipo para tener un rendimiento inferior ”, dijo.

Las acciones de tecnología, medidas por el sector de tecnología de la información de S&P, ganaron un 1,6% en el último mes y han subido un 5,9% en lo que va del año. El sector está por detrás de la ganancia del 12% del S&P 500.

Los sectores con mejor desempeño han sido cíclicos en lo que va de año, con energía hasta un 36,2%, financiero un 28,5%, materiales hasta un 20,1% e industrial un 18,3%. Los servicios de comunicaciones, que contienen algunos nombres de crecimiento de Internet, ganaron un 16% desde principios de año. La atención médica ha estado superando a la tecnología de la información, con un aumento del 8,6% en lo que va del año.

La semana pasada, el S&P 500 ganó un 1,2% a 4.204 y está dentro del 1% de su máximo histórico. El Dow Jones subió un 0,9% a 34.529 y el Nasdaq subió un 2% a 13.748.

¿Bandera roja?

En los márgenes de los mercados financieros, los profesionales del mercado están prestando atención a las señales de un enorme aumento de liquidez en el sistema financiero. En la última semana, las instituciones han estado colocando cantidades sin precedentes de efectivo en la Fed, casi medio billón de dólares el jueves.

“Hay demasiada liquidez en el sistema, y está sucediendo como resultado del QE en curso de la Fed, pero también de los desembolsos del estímulo fiscal”, dijo Goncalves.

Dijo que los fondos de billones de estímulos, incluidos los de los gobiernos estatales y locales, aún no se han gastado, pero han llegado al sistema bancario. Al mismo tiempo, las instituciones y las personas continúan transfiriendo fondos a los fondos del mercado monetario, que ahora tienen alrededor de $ 4.6 billones.

Esos fondos también ejercen presión sobre el sistema, ya que ponen fondos en letras del Tesoro. Goncalves espera que la Fed aumente las tasas sobre el exceso de reservas si la situación empeora.

“No hay precedentes de esto porque es totalmente una función de que haya demasiado dinero en el sistema”, dijo.

“Las instituciones están volviendo a depositar efectivo en la Fed porque no tienen suficientes billetes o papel comercial a corto plazo. No hay suficientes activos de renta fija para todos ”, dijo Goncalves. Dijo que los bancos tampoco quieren retener el exceso de efectivo ya que cuenta contra su índice de apalancamiento, y preferirían encontrar otras inversiones de mayor rendimiento.

Lo que ha hecho ha provocado algunas especulaciones de que la Fed reduciría su programa de QE antes de lo esperado, dijo.

Calendario de la semana siguiente

lunes

Día festivo del Memorial Day

martes

Ingresos: crecimiento de Canopy , Hewlett Packard Enterprise, Ambarella, Zoom Video

9:45 am PMI manufacturero

10:00 am Vicepresidente de la Fed, Randal Quarles

10:00 am Fabricación ISM

10:00 am Gasto en construcción

2:00 pm Gobernador de la Fed, Lael Brainard

miércoles

Ingresos: Advance Auto Parts , Lands ’End, NetApp, Splunk, Cloudera, PVH, C3.ai

Ventas de vehículos

8:15 am empleo ADP

12:00 pm El presidente de la Fed de Filadelfia, Patrick Harker

2:00 pm Libro beige

2:00 pm El presidente de la Fed de Atlanta, Raphael Bostic, el presidente de la Fed de Chicago, Charles Evans, el presidente de la Fed de Dallas, Robert Kaplan

jueves

Ingresos: Broadcom, Lululemon Athletica , Five Below, Hovnanian , Express, JM Smucker, DocuSign, Cooper Cos, CrowdStrike

8:30 am Solicitudes iniciales de desempleo

8:30 am Productividad y costos

9:45 am PMI de servicios

10:00 am Servicios ISM

12:30 pm Bostic de la Fed de Atlanta

1:00 pm Kaplan de la Fed de Dallas

1:50 pm Harker de la Fed de Filadelfia

3:05 pm Vicepresidente de la Fed, Quarles

viernes

7:00 am El presidente de la Fed, Jerome Powell, sobre los bancos centrales y el cambio climático

8:30 am Empleo

10:00 am Órdenes de fábrica

No hay comentarios:

Publicar un comentario