Citi predice que el dólar podría debilitarse ‘sustancialmente’, hasta un nivel tan bajo como 85 en el índice del dólar (EEUU está fabricando dólares sin ningún respaldo y en 2 meses ha impreso tanto dinero como toda Europa en un año, si sigue así , el rendimiento de los bonos se hará negativo en algún momento)

PUNTOS CLAVE

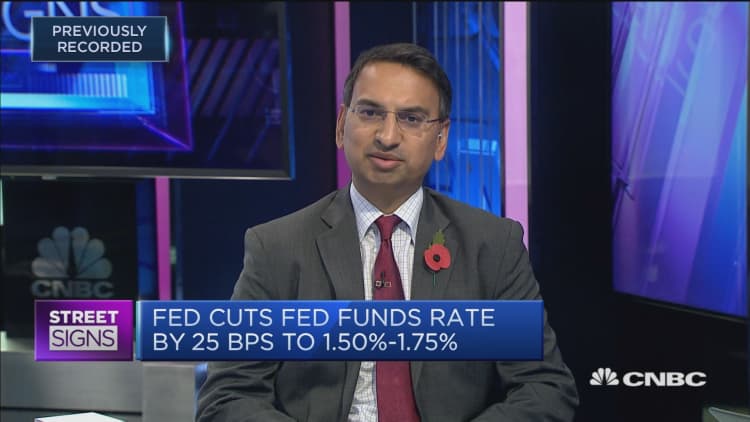

- El índice del dólar estadounidense podría caer hasta 85 a medida que la Reserva Federal amplíe su balance general, dijo a CNBC Mohammed Apabhai, jefe del grupo de estrategias comerciales de Asia Pacífico en Citi.

- El índice del dólar es una medida del valor del billete verde en relación con una canasta de monedas, compuesta en gran parte por los socios comerciales más importantes de los Estados Unidos.

- Una disminución en el dólar sería positiva para las acciones de los mercados emergentes, especialmente el índice Hang Seng que podría ver una subida del 40%, predijo Citi.

VER AHORA

El índice del dólar estadounidense podría caer hasta 85 a medida que la Reserva Federal vuelva a aumentar su balance al comprar más activos de bonos, dijo el jueves un estratega de Citi.

“Nuestras últimas proyecciones son que se debilitaría aún más, tal vez hasta los 80, tal vez incluso tan bajo como 85”, dijo Mohammed Apabhai, jefe del grupo de estrategias comerciales de Asia Pacífico en Citi , a “Street Signs” de CNBC. El analista técnico Daryl Guppy dijo el año pasado que 85 es un “nivel de soporte histórico” para el dólar.

El índice del dólar es una medida del valor del billete verde en relación con una canasta de monedas , compuesta en gran parte por los socios comerciales más importantes de los Estados Unidos.

La Fed aumenta su balance al comprar bonos y bonos del Tesoro como una forma de inyectar efectivo en el mercado. Eso a su vez hace que los rendimientos de los bonos, que se mueven inversamente a los precios, caigan a medida que los precios de los bonos suben. El dólar generalmente se debilita cuando los rendimientos de los bonos caen.

“Básicamente estamos diciendo que la Reserva Federal probablemente será el más moderado de todos los bancos centrales, independientemente del hecho de que ... han puesto las tasas en pausa” , dijo. El banco central de Estados Unidos recortó el miércoles las tasas de interés por tercera vez este año, pero señaló que se avecinaba una pausa.

Esto se debe a que el balance de la Reserva Federal se ha expandido rápidamente, en más de $ 205 mil millones desde principios de septiembre, explicó Apabhai. En comparación, un aumento de ese tamaño llevaría al Banco Central Europeo más de un año en completarse, dijo.

“Para nosotros, el hecho de que la Fed haya entrado en modo de pausa no es realmente tan significativo como el hecho de que el balance de la Fed se va a expandir”, dijo. “Básicamente, estamos viendo niveles sustancialmente más débiles en el dólar”.

Si el índice del dólar se debilitara a 85, el euro podría fortalecerse a 1,21 frente al dólar, predijo Apabhai. “Eso ... va a ser muy positivo para las acciones de los mercados emergentes ”.

‘Imagen alcista’ para Hong Kong

“En realidad estamos pidiendo un cambio de las acciones europeas, que han tenido un rendimiento superior este año ... en los mercados emergentes en este momento”. En particular, en el índice Hang Seng ”, dijo Apabhai.

“Desde una perspectiva de abajo hacia arriba , hay muchas acciones que se ven muy atractivas”, dijo. “Básicamente, quiere comprarlos y guardarlos para sus hijos ... los rendimientos de dividendos son muy buenos”.

“Ciertamente, creemos que existe un potencial de subida del 40% en los próximos años”, agregó.

Hong Kong ha enfrentado meses de violentas protestas tras la propuesta de un controvertido proyecto de ley de extradición que desde entonces ha sido retirado.

“El sector inmobiliario está profundamente descontado. Algunos de los grandes nombres minoristas ... han tenido sus mayores caídas desde la crisis financiera mundial ”, dijo Apabhai.

Sin embargo, señaló que los inversores, incluidos los tenedores a largo plazo y los macro fondos, parecen estar regresando al mercado.

“Entonces, en realidad, es una imagen bastante alcista que está empezando a acumularse para Hong Kong, a pesar de todos los eventos recientes que han estado sucediendo aquí”, concluyó.

- Jeff Cox de CNBC contribuyó a este informe.

No hay comentarios:

Publicar un comentario