Por qué la economía global se debe a una mala racha .

https://www.ft.com/content/35d7be08-2216-11e8-8138-569c3d7ab0a7

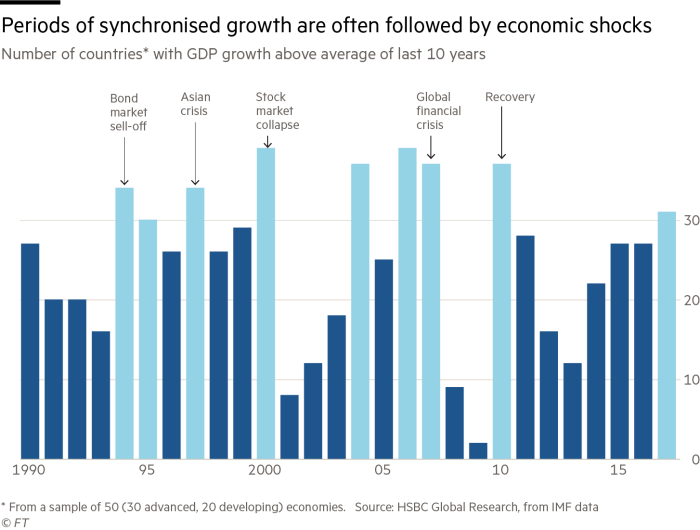

Las campanas de alarma deberían comenzar a sonar cuando tantos países están funcionando tan bien a la vez © montaje FT / Getty

Stephen King HACE 4 HORAS 9

Después de tantos años de crecimiento anémico y bajos salarios, podría parecer irracional sugerir que la próxima desaceleración económica podría acechar a la vuelta de la esquina.

Es cierto que las tasas de desempleo han disminuido drásticamente y los salarios han mejorado en varios países, y ambos son indicadores útiles de "fin de ciclo".

Por otro lado, las tasas de interés son en su mayoría bajas, el presidente Donald Trump ofrece estímulo fiscal en los EE. UU.,

La eurozona es más dinámica de lo que ha sido en muchos años y los temores iniciales sobre un colapso económico chino ahora parecen absurdos. ¿Por qué, entonces, preocuparse por la próxima bajada? En pocas palabras, las alarmas deberían comenzar a sonar con precisión cuando tantos países funcionan tan bien simultáneamente.

Comenzando con el colapso del mercado de bonos de 1994, hasta la crisis asiática de 1997 y desde el colapso del Nasdaq 2000 hasta la crisis financiera mundial de 2008, la historia muestra que los períodos en que muchos países crecen simultáneamente por encima de sus tendencias a largo plazo están asociados con trastornos económicos.

La única excepción a esta regla es después de las recesiones, más obviamente en 2004 (después de la burbuja de las puntocom y el 11 de septiembre) y en 2010 (después de la crisis financiera mundial).

El crecimiento sincronizado crea un problema de "suma".

Lo que podría ser posible para un país lograr económicamente cuando otros son relativamente débiles puede ser más difícil de sostener cuando otros son más fuertes.

Esto puede parecer contradictorio: después de todo, las perspectivas de exportación son mejores cuando a otros les va bien, pero la evidencia sugiere que los economistas y los responsables de la formulación de políticas con demasiada frecuencia no reconocen los tres "costos" principales del éxito económico global.

El primero, más ampliamente reconocido desde la crisis financiera, es la excesiva asunción de riesgos.

En pocas palabras, los buenos tiempos no suelen durar porque colectivamente comenzamos a hacer cosas estúpidas que los llevan a su fin.

Hasta que el mercado de valores se tambalee a principios de febrero, la mayoría de los inversores parecían tan complacientes con el riesgo potencial como lo habían sido antes de la crisis financiera mundial.

El segundo costo es simple: a medida que la economía mundial se fortalece, también lo hace la demanda de productos básicos y capital.

Eso trae efectos secundarios desagradables, como el aumento de los precios del petróleo y mayores rendimientos de los bonos.

El tercero es una consecuencia inevitable del primero y segundo.

Los períodos de crecimiento sincronizado tienden a estar asociados con un ajuste monetario inesperadamente rápido.

Desde el colapso del mercado de bonos de 1994, la Reserva Federal de los Estados Unidos ha impulsado las tasas de interés más rápido de lo que los economistas o inversionistas esperaban en solo siete años.

Esos siete episodios se corresponden casi perfectamente con períodos de crecimiento global sincronizado.

Comparte este gráfico

Estos costos pueden crear choques financieros y económicos localizados o globales. En la crisis de 1997, los problemas de Asia demostraron ser un beneficio inesperado para los EE. UU. El capital se repatrió (lo que redujo las tasas de interés a largo plazo de los Estados Unidos y aumentó la demanda interna) y los precios de las materias primas cayeron (empujando la inflación hacia abajo).

Pero cuando los costos son globales no hay escapatoria fácil: la crisis financiera de 2008 fue un desafío tanto para los fondos de pensiones noruegos como para los propietarios de bienes raíces de alto riesgo en la Florida.

Hoy, la inflación se comporta mejor.

Lo mismo no puede decirse tan fácilmente sobre los precios de los activos. A juzgar por la creciente demanda de la deuda de los mercados emergentes, el auge de los mercados inmobiliarios y, en algunas mediciones, las abrumadoras valoraciones del mercado de valores estadounidense, es posible que el comportamiento amante del riesgo haya vuelto.

Los niveles de deuda son más altos de lo que eran antes de la crisis financiera. Y, si las cosas van mal, las tasas de interés ya son tan bajas que la mayoría de los bancos centrales no pueden ir al rescate con importantes recortes de tasas, como lo hizo el ex presidente de la Reserva Federal Alan Greenspan cada vez que la economía estadounidense se tambaleaba.

¿Cómo deben responder los legisladores? El Banco de Pagos Internacionales ha sostenido durante mucho tiempo que es difícil para los bancos centrales lograr simultáneamente estabilidad tanto en los precios como en la estabilidad financiera.

Hay un caso para perseguir lo que yo llamo "ambigüedad positiva".

Puede ser mejor minimizar el objetivo de la estabilidad de precios para desinflar una burbuja financiera. Los banqueros centrales también deben estar atentos a los "circuitos de retroalimentación" extranjeros y coordinar sus políticas en consecuencia.

Hasta la fecha, la influencia extranjera a menudo ha sido ignorada. Mientras tanto, los políticos deberían tratar de evitar la arrogancia del ciclo tardío, a menudo acompañada de una política fiscal floja, que generalmente surge cuando el crecimiento global está en pleno auge.

Demasiadas naciones han terminado en las rocas económicas en busca de un sueño de "nueva economía". En el clima actual, sin embargo, es más fácil decirlo que hacerlo.

El escritor es el principal asesor económico de HSBC y autor de "Grave New World: The End of Globalization, the Return of History". Copyright The Financial Times Limited 2018. Todos los derechos reservados. Último sobre crecimiento económico global

No hay comentarios:

Publicar un comentario