El mercado de bonos corporativos de 3,4 billones de dólares de China se enfrenta a Rocky 2018

https://www.bloomberg.com/news/articles/2017-11-22/china-s-3-4-trillion-corporate-bond-market-faces-a-rocky-2018

Por Lianting Tu, Enda Curran y Emma Dai

22 de noviembre de 2017 11:00 GMT-5 Actualizado en 22 de noviembre de 2017 21:51 GMT-5

Los rendimientos de las notas con calificación AAA han saltado como palancas de desapalancamiento

Las empresas más débiles encuentran más difícil refinanciar sus deudas: Gui

Enda Curran de Bloomberg informa sobre el aumento de los rendimientos de los bonos corporativos de China.

La campaña de desapalancamiento de China finalmente está empezando a afectar el mercado de bonos corporativos del país, un cambio que hará que 2018 sea una prueba más clara del apetito de los políticos para dejar que fracasen las compañías que luchan.

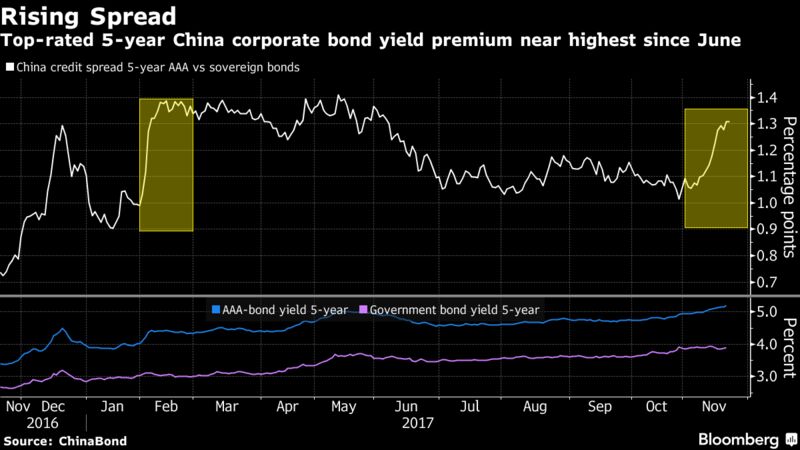

Los rendimientos de las notas corporativas locales con una calificación máxima de cinco años han subido alrededor de 33 puntos básicos desde que comenzó el mes, a un máximo de tres años de 5.3 por ciento, según datos compilados por la cámara de compensación ChinaBond. Los bonos del gobierno, que tienen mucha más liquidez, ya se habían movido el mes pasado, ya que el banco central advirtió que era necesario un mayor desapalancamiento .

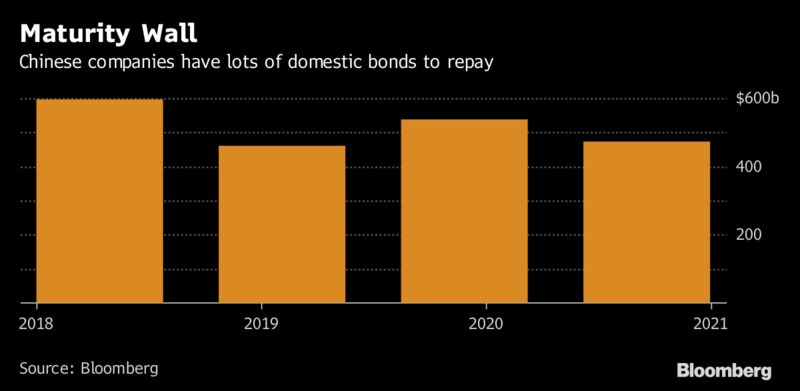

Con más de $ 1 billón de bonos locales que vencen en 2018-1919, será cada vez más costoso para las compañías chinas renovar el financiamiento, y aún más difícil para aquellos en industrias como el carbón que el liderazgo de la nación quiere reducir. Dos compañías con sede en Mongolia Interior , una provincia del norte que sufrió un atracón de deudas y construcción, se saltaron los pagos de bonos el martes, en una demostración del tipo de dolor que puede surgir.

En el largo plazo, todo puede ser bueno para China. Permitir más incumplimientos podría hacer que su mercado de bonos se parezca más a sus contrapartes en el extranjero, con una mayor diferenciación en el precio. Y eso podría significar que canaliza los fondos de forma más productiva.

"La campaña de desapalancamiento y las nuevas reglas sobre la industria de gestión de activos diferenciarán aún más los créditos buenos y malos, y harán que el mercado crediticio onshore sea más eficiente", dijo Raymond Gui, gerente senior de cartera de Income Partners Asset Management (HK) Ltd. " A las empresas más débiles les resultará más difícil renovar sus deudas porque los costos de financiación se mantendrán altos ".

Gui predice que los rendimientos seguirán subiendo. El promedio de los bonos corporativos mejor calificados ya es de 2,2 puntos porcentuales por encima de lo que los inversores exigieron para mantenerlos en octubre del año pasado.

El aumento se produce cuando las autoridades muestran una mayor determinación para cambiar la economía a una base más sostenible, con menos deuda. El último movimiento fue un plan para disciplinar a la industria de gestión de activos, incluida la prohibición de las tasas de rendimiento garantizadas. El gobernador del Banco Popular de China, Zhou Xiaochuan, describió gráficamente el riesgo de exceso de apalancamiento, al evocar un "momento Minsky" o un colapso repentino de los valores de los activos.

La clave de ese esfuerzo será reducir algunas de las garantías de crédito implícitas que han respaldado a una amplia franja de prestatarios chinos. El país solo comenzó a permitir incumplimientos corporativos en 2014. El año pasado hubo un récord, llegando al menos a 29. No está claro aún si ese total se cumplirá en 2017.

Peligro de la deuda

El próximo año, vencerán aproximadamente $ 593 mil millones de bonos corporativos en tierra. Y con las amplias expectativas de una desaceleración del crecimiento económico más cercana al 6 por ciento que el 7 por ciento de este año, los desafíos serán cada vez más profundos.

Se ingresará menos dinero en el mercado de bonos corporativos como resultado de las reglas entrantes de administración de activos, dice Hong Hao, estratega jefe de Bocom International Holding Co. en Hong Kong. Eso es porque son más volátiles. La emisión ya se ha estado desacelerando, con ventas que cayeron un 31 por ciento hasta el equivalente de $ 917 mil millones en lo que va del año en comparación con el mismo período en 2016.

"Esperamos que la divergencia de rendimiento entre las diferentes categorías de bonos (bonos del gobierno chino, bonos de bancos de políticas y créditos) se torne más prominente en 2018", escribieron en una nota el miércoles Albert Leung y Prashant Pande, estrategas de tasas de Nomura Holdings Inc.

La mejor apuesta de los prestatarios será no apresurarse en llegar al mercado, sino seguir el ritmo, según Chen Peng, analista de renta fija de Fortune Securities Co. en Shenzhen. Una gran ventaja es que muchos han emitido a tasas relativamente bajas en los últimos años, dice.

Y los responsables de las políticas querrán asegurarse de que no haya un daño importante en el crecimiento de su campaña de desapalancamiento. Equilibrarlo correctamente es uno de los mayores problemas que enfrenta la economía global en 2018, dice Andrew Tilton, economista jefe para Asia y el Pacífico de Goldman Sachs Group Inc.

"China representa casi la mitad de la inversión mundial, por lo que gestionar esa restricción en esa área y esa desaceleración gradual de la inversión es realmente clave, no solo para China, sino para todo el mundo", dijo Tilton en una entrevista de Bloomberg Television esta semana.

No hay comentarios:

Publicar un comentario